تأثیر بیمه در کاهشِ نابرابری اجتماعی

مترجم: محمدسعید الفتی

این متن را که گزارشی است با عنوان «تأثیر بیمه در کاهش نابرابری اجتماعی[1]» و« انجمن بین المللی مطالعات اقتصادی بیمه» با نام اختصاری «انجمن ژنو» در ماه اوت 2020 منتشر کرده است به دلیل اهمیت موضوع آن به ويژه در ارتباط با بیمه های عمر به فارسی ترجمه کرده ام؛ که امیدوارم مفید واقع شود. محمدسعید الفتی

انجمن ژنو در سال 1973 تأسیس شده و تنها انجمن جهانی متشکل از شرکت های بیمه است. رییسان هیئت مدیره شرکتهای بیمه مستقیم و اتکایی عضو این انجمن هستند. مأموریت انجمن با همکاری اعضا، نهادهای اکادمیک و سازمانهای چند ملیتی، شناسایی و بررسی راه و روشهای با اهمیت مبتنی بر مطالعات دقیقی است که می تواند آیندة صنعت بیمه را شکل دهد یا بر آن تأثیر بگذارد و آنچه که صنعت بیمه را تهدید می کند، آشکار کند؛ و به صنعت بیمه و بیمه گران پیشنهادهای اصلاحی بدهد؛ و پایگاهی ایجاد کند که اعضای انجمن، بیمه گران، نهادهای آکادمیک، سازمانهای چند ملیتی و غیر دولتی بتوانند در مورد راه و روشها بحث کنند وپیشنهادهایی بدهند؛ و به منظور آشکار کردن مشارکت مثبت بیمه در بهبود درک از ریسکها و ساخت جوامع و اقتصادهای پایدار و موفق، و در نهایت جهانی قابل تحمل تر با رهبران و سازمانهای با نفوذ ارتباط برقرار کند.

شعار جالب این انجمن«بیمه برای دنیایی بهتر[2]» است.

پیشگفتار

نابرابری اجتماعی حتی خیلی پیش از اینکه کووید-19جوامع و اقتصادها را متأثر کند، عارضه ای رو به فزونی و حاد بوده است. از آنجایی که انتظار میرود بیماری کووید-19 آثار دراز مدت اجتماعی و اقتصادی در پی داشته باشد بنابراین میطلبد با نیروی بیشتر و دگرگونه به بحث در باره این موضوع پرداخته شود. در این گزارش، وظیفه مهم بیمه گران در مورد رویارویی با نابرابری اجتماعی بررسی و مطرح میگردد.

کووید-19 چهره اندوهبار جدیدی از نابرابری اجتماعی را آشکار کرده است. جوامع فقیرتر نسبت به کل جمعیت، ابتلا و مرگ بیشتری را متحمل میشوند و پذیرفتنی است که این وضعیت مرتبط با دسترسی نداشتن به مراقبت های بهداشتیِ با کیفیت از جمله آزمایش و فراوانی شیوع بیماریهای زمینهای در میان این جوامع است. به علاوه، بسیاری از مشاغلی که «اساسی» تلقی می شوند، درآمدزایی اندکی دارند و در کل به شکل دورکاری قابل اجرا نیستند.

در بسیاری از کشورهایی که بودجه آنها قبل از کووید-19 چالش برانگیز بوده، اکنون محدودتر شده است. از طرفی، این بیماریِ همه گیر بیمه را چه در بخش زندگی، درمان یا درآمد در اولویت مردم قرار داده است. دستگاه های نظارت هم با صدای رساتر پشتیبانی خود را برای بیمه های فراگیر و مساعدت بیمه در ممانعت و کاهش فقر اعلام میکنند.

امروز فرصت مشارکت تازهای بین بخش دولتی و خصوصی فراهم شده و در مجموع قدرت نفوذ بیمه به عنوان بخش اثر گذار امنیت اجتماعی افزایش يافته است.

صنعت بیمه خود باید آماده ایفای چنین وظیفه ای باشد. پشتیبانی از اجتماع و هر چه بیشتر پایدار کردن آن الگوی ذاتی کار بیمه گری است. به علاوه مطالعات نشان میدهد که نابرابری بر رشد اقتصادی به شدت تأثیر منفی می گذارد.

در این گزارش روشها و محصولات بیمه ای که بتواند جمعیت طبقه متوسط را پشتیبانی کند و به بهترین نحو به بخشهای آسیب پذیر به منظور کاستن از نابرابری اجتماعی خدمت کند؛ به تفصیل تشریح شده است. امیدواریم در این پیوستگی خطیر جهانی، بیمه گران، عرضه کنندگان بیمه، دستگاههای تنظیم بازار و سایر ذی نفعها به توصیه هایی که مطرح میشود، توجه کنند.

جاد آریس

مدیر عامل انجمن ژنو

بخش نخست

چکیده

افزایش نابرابری اجتماعی به لحاظ در آمد و ثروت « مشخصه زمان حاضر» شده است. بیماری همه گیر کووید-19 نیز این چالش را بیشتر کرده است و انگار تأثیر دراز مدتی بر اقتصاد در سطح جهان از جمله کسری مالی بیشتر دولتها برای رویارویی با نابرابری اجتماعی و فقرِ پیش رو خواهد داشت.

توماس پیکتی در کتاب پرفروش خود با عنوان «سرمایه در سدة بیست و یکم» مدعی است که مفهوم نابرابری مسیر خود را به صورت شگفت آوری از دنیای آکادمیک به خط مقدم سیاست پیش برده است. با وجود این، بررسی دقیقتر دادههای مربوط [به موضوع نابرابری] آشکار میسازد که افزایش نابرابری درآمد و ثروت یک جریان جهانی و فراگیر نیست و مستلزم بررسی آن در درون هر کشور است و بی شک سیاستهای داخلی در این مورد میتوانند متفاوت باشند. تحولات سیاسی مانند اصلاحات ریگان – تاچر در دنیای غرب و شروع آزاد سازی و مقررات زدایی در چین و هند در دهه 1980 نقطه عطفی در موضوع نابرابری بود. در نتیجه آن تحولات، مجموع درآمد و ثروت ملی به صورت قابل توجهی رشد و نابرابری میان کشورها کاهش یافت. از دیگر سوی، این اصلاحات در کشورهای مزبور به توزیع هر چه بیشتر نابرابری تبدیل شده است.

از نظر بیمه گران، یکی از مهمترین جنبه های نابرابری اجتماعی، تأثیر آن بر ثبات و تاب آوری اقتصاد و جوامع است. در سطح کلان ، نابرابری به تدریج بر توانایی توسعه هموار اقتصادی در مسیر رشد بالقوه اثر میگذارد و موجب کاهش درآمد و زیان وارد به داراییها در اثر وقوع حوادث ناگهانی میشود. در اقتصادهایی که کمتر پایدار و پویا هستند، نابرابری آنها را در معرض بحران های مالی و خطر آشوب اجتماعی و خشونت سیاسی قرار میدهد. بدین لحاظ منافع صنعت بیمه ایجاب میکند که محصولات و راهکارهایی را در نظر بگیرد که سهمی در جبران درآمد و ثروت افراد داشته باشد.

از زاویه تاب آوری [در سطح]«خُرد» ، به دلیل دسترسی نابرابر به حمایت (بیمهای) یا ناآگاهی در مورد آن (به عنوان مثال در نتیجه نداشتن دانش مالی)، نابرابری توانایی ایستادگی افراد، خانوارها و مشاغل در برابر حوادث ناگهانی تحت تأثیر قرار میدهد. مثال برجسته آن « نابرابری در سلامتی» است، با پیامدهای احتمالی که بر امید به زندگی و نتایج سلامتی برجا میگذارد. مثال دیگر نابرابری در برخورداری از حمایت در برابر بلایا است: در فقیرترین کشورهای جهان تقریباً برای تلفات فاجعه بار هیچ بیمهای وجود ندارد؛ در حالی که در کشورهای با درآمد بالا این سهم (یعنی «خلاء پشتیبانی») زیر 50 درصد است. انتظار می رود تغییرات آب و هوایی نابرابری اجتماعی را در کشورهای کم درآمد طی سالها و دهههای آینده تشدید کند. در این زمینه ، بیمة ریسکِ [شرایط] اقلیمی موضوع تازهای است که راهحلهای نوآورانه برای کاهش این اثرات در حال طراحی هستند.

از بیمه اجتماعی به طور گسترده ای برای باز- توزیع ثروت و درآمد از ثروتمندان به فقرا استفاده میشود. اگر چه بیمههای خصوصی[بازرگانی]برای برطرف کردن نابرابری اجتماعی طراحی نشدهاند ولی ارتباط آنها با این موضوع هنگامی آشکار میشود که مصیبتهایی مانند مرگ یا از کار افتادگی زودرسِ نانآور اصلی خانواده یا جابجایی شغل، موجب میشود خانوارها درآمدشان را از دست بدهند یا نتوانند درآمدی تحصیل کنند. چنین حوادث ناگهانی با شدت بیشتری به فقیرترین اقشار آسیب میزند. مزیت بیمه این است که حداقل، کمک مالی مختصری را اعطا میکند که ارزش نسبی آن برای مردم کمتر ثروتمند به احتمال، قابل توجه است. بدین ترتیب از دیدگاه عام سیاسی ، بیمه خصوصی [بازرگانی] میتواند ابزاری مؤثر برای کاهش نابرابری اجتماعی در نظر گرفته شود.

بخش بیمه خصوصی[بازرگانی] نیز با عرضه مجموعه بیمههای شخصی سازی شده ودر کل با حق بیمههای رقابتی برای مشتریانشان میتواند راه کاری مکمل برای نوعی توزیع برنامه های بیمه اجتماعی باشد. علاوه بر این، به ویژه در کشورهای در حال توسعه ، با جمع آوری حق بیمه و رسیدگی و تصفیه خسارتها با روشهای نوآورانه (به عنوان مثال با استفاده از تلفن همراه) میتوان پوشش را فراتر از بخش کارکنان رسمیگسترش داد و مردمی را بیمه کرد که غیر این روش بدون برنامههای بیمه اجتماعی باقی میماندند. به طور کلی، در کشورهای در حال توسعه، طرح های دولتی ممکن است به دلیل بُنیه مالی و توان مالیاتی ضعیف و بیاعتمادی به برنامههای دولت، به تنهایی مؤثرترین روش پوشش ریسکهای فردی نباشد.

اگرچه مشاهده میشود که بیمه خصوصی به صورت قابل قبولی میتواند مکمل برنامه های دولتی در کاهش ریسک فقر و [کم کردن] فاصله فزاینده درآمد و ثروت باشد، ولی تحقیقات اندکی برای اثبات این فرضیه انجام شده است. لی و همکارانش[3] در سال 2017 تلاش کردند رابطه بین توسعه بازار بیمه خصوصی و نابرابری، بر اساس دادههای کشورهای مختلف را به صورت کمّی تعریف کنند. این تحقیق نشان میدهدکه بیمه زندگی(که پوششی است برای تهدیدهای موجود مانند مرگ و از کار افتادگی دائم زودرس) نسبت به بیمه های غیر زندگی که البته به عنوان مروج رشد اقتصادی شناخته میشود، نقشِ مهمی در کاهش نابرابری اجتماعی دارد.

تحقیقِ مختصِ هر کشور نیز نشان میدهد کسانی[با شغل پاره وقت یا موقتی] که بیمه ندارند در مقایسه با کسانی که بیمه زندگی دارند بیشتر در معرض خطر فقر هستند. در تحقیق دیگری اثر مستمری بازنشستگی را در پایداری ثروت و درآمد نشان میدهد. خانوارها میتوانند به دلیل سرمایهگذاری در بخش مستمریها به ثروتشان بیافزایند و بازتاب این واقعیت است که بدون مستمریِ بیمههای بخش خصوصی [بازرگانی] در مقابل ریسک دراز عمری، که مازاد بر مزایای پوشش بازنشستگی معمول است، افراد ناچارند نسبت به قبل از دوران بازنشستگی خود کمتر مصرف و بیشتر پس انداز کنند و سرمایه گذاریهایشان را به داراییهای زود نقد شونده اختصاص دهند.

ریسک مهم دیگر و جدیدتری که تعداد بیشتری از خانوارها با آن روبرو هستند از دست دادن شغل است. در اصل، این موضوع (در درجه اول) میتواند از طریق راهکارهای بخش دولتی حل شود مانند بیمه دستمزد که میتواند مکمل درآمد موقت برای کارگرانی باشد که البته باکاهش دستمزد پس از استخدام مجدد روبرو میشوند. به طور کلی این بیمه متوجه کارگران با درآمد کم تا متوسط است، و از این طریق فاصله درآمدی بین این کارگران و کارگران با دستمزد بالاتر را کاهش می دهد. اگرچه بیمه دستمزد[4] وارد مباحث اصلی سیاسی (به عنوان مثال در ایالات متحده) شده است ولی در عمل با محدودیت روبرو است. از دیگر سوی، در بیمه های بخش خصوصی مفاهیم و ایدههایی وجود دارد که هنوز تا حد زیادی آزمایش نشده اند ؛ مانند بیمه معیشت[5]که هدف آن تأمین پوشش دراز مدت ریسکهای اقتصادی است که متوجه حقوق افراد با هر طبقه شغلی و کاری میشود. به منظور پرهیز از ریسک رفتار غیر شرافتمندانه، بیمهنامههای معیشتی باید به ترتیبی طراحی شوند که افراد را در مقابل شاخصی از ریسکهای تجمیعی به عنوان مثال کاهش درآمد مردم در یک شغل خاص پوشش دهد.

با توجه به بحران مالی که کووید-19 به وجود آورده است، راه حل های بیمه خصوصی به طور بالقوه می توانند در تکمیل برنامههای بخش دولتی تأثیر بسزایی داشته باشد، به عنوان مثال از طریق مشارکتهای بخشهای دولتی و خصوصی. این چشم انداز نه تنها فرصت های تجاری برای بیمهگران فراهم میکند اما تأثیر صنعت بیمه برتثبیت رشد اقتصادی و پرهیز از ناآرامیهای اجتماعی و خشونت سیاسی را نیز برجسته میکند.

به منظور استفاده از این پتانسیل ، پیشنهاد میشود، بیمهگران اقدامات زیر را مورد توجه قرار دهند:

- همکاری فعالانه با بخش دولتی به منظور بررسی پوششهای مکمل:

تنگناهای شدید مالی بعد ازکووید-19موجب افزایش آگاهی شهروندان از ارزش [برنامه های] صیانت از زندگی ، بهداشت و درآمد شده و زمینه مناسب برای بیمه ها فراهم آورده است تا اشکال جدیدی از همکاری و مشارکت با بخش دولتی را تعریف کنند.

- سرعت بخشیدن به تلاش ها برای نوآوری در محصول:

به منظور خدمت بهتر به مشتریان مختلف، که به ویژه بیشتر در معرض اثر ناخوشایند اقتصادی هستند، بیمهگران دوراندیش، در پی چیزی بیش از کم کردن محصولات سنتی خود هستند. از پاسخ های نوآورانه آنها عرضه بیمهنامههای پارامتریک است که با تغییرات چند شاخص، حداکثر شفافیت را در مورد جبران خسارتها برای بیمهگذاران فراهم میکنند.

- به کار گرفتن فناوری برای موضوعات بیمة فراگیر ، از جمله در مورد کارگران غیررسمی:

فناوری می تواند تا حد زیادی تقاضا، مقرون به صرفه بودن و دسترسی به محصولات بیمهای را توسعه دهد.

- ارتقا سواد مالی و بیمهای به منظور کاهش نابرابری:

نتایج به دست آمده از مطالعات تجربی مختلف نشان می دهد که سواد مالی تأثیر بسزایی در کمک به افراد فقیر در بهبود رفاه اقتصادی ، تقویت پایداری و کاهش فقر آنها دارد.

قانونگذاران و [دستگاههای] نظارت می توانند پیشنهادهای زیر را موردتوجه قرار دهند:

- در اقتصادهای پیشرفته – به کار گرفتن مکانیسم های انتقال و تجمیع ریسک در بیمه بخش خصوصی برای کاهش فشار فزاینده بر برنامههای تأمین اجتماعی دولتی:

در این مورد ، با توجه به کووید-19، دولت ها باید فعالانه به بیمهگران و انجمن های آنها ارتباط نزدیک برقرار کنند و و با تلاش مشترک برنامههای حمایتی را پایدار نگهدارند. چنین تلاشهایی باید بر اساس اعتماد و قانون مداری (اطمینان به قرارداد) باشد.

- در اقتصادهای در حال توسعه – کاهش فاصله امنیت اجتماعی از طریق بیمه خصوصی:

بالا بودن تعداد بازار کار غیررسمی و تنگناهای مالی در بسیاری از کشورهای کم درآمد، به شکل ساختاری تأمین بودجه و پیاده سازی برنامههای دولتی را محدود میکند. معرفی روش انتقال ریسک به بخش خصوصی می تواند به گسترش دسترسی به برنامههای حمایتی کمک کند.

- [تدوین]سیاست ها و مقررات مناسب برای امور مالی فراگیر:

برخی از دستگاههای نظارتی متعهد به دستیابی به اهداف مالی فراگیر هستند، به عنوان مثال به منظور ارتقا در موجود، مقرون به صرفه و برابر بودن فرصت دسترسی به خدمات مالی، از جمله بیمه. برای اینکه چنین تعهداتی با معنی باشد انگیزه های نظارتی برای تقویت رشد بیمة فراگیر انکار ناپذیر است.

بخش دو

الگوهای جهانی نابرابری درآمد و ثروت

افزایش سطح نابرابری اجتماعی، از نظر درآمد و ثروت، همانطور که باراک اوباما در سال 2013 اظهار داشت به یک «موضوع حیاتی در عصر ما » تبدیل شده است. این پدیده فقط موجب اعتراضات جنبش « اشغال[6]» ،که در سال 2011 شروع شد، نمیگردد، بلکه تأثیر بسزایی در انتخابات دموکراتیک در ایالات متحده و سایر کشورها توسعه یافته و در حال توسعه نیز داشته است.

توماس پیکتی در کتاب پرفروش خود با عنوان «سرمایه در قرن بیست و یکم» مدعی است که مفهوم نابرابری مسیر خود را به صورت شگفت آوری از دنیای آکادمیک به خط مقدم سیاست پیش رانده است. در عین حال ، دانشگاهیان موافق آن نیستند که نابرابری در واقع به همان اندازه که ادعا می شود افزایش یافته یا به هیچ وجه از شدت آن کاسته نشده باشد[7].

بیماری همهگیر اخیر کووید-19یکی دیگر از عوامل قدرتمند و مرتبط با موضوع بحث است: شیوع ویروس کرونا به دلیل اثرات مستقیم و غیرمستقیم ناشی از مرگ زودرس ، بیماریهای حاد، تغییر رفتار انسانها و سیاستهای کنترلی عجولانه دولتها احتمال دارد در مقیاس جهانی آثار اقتصادی و اجتماعی طولانی مدتی داشته باشد. انتظار میرود با هجوم بدهیها، دولتها از توان مالی کمتری برای رفع نابرابری اجتماعی و فقر برخوردار باشند (بانک جهانی 2020).

.1-2 رویکردی عالی برای اندازه گیری نابرابری درآمد

یکی از معیارهای بسیار ساختار یافته برای اندازه گیری نابرابری ضریب جینی است[8] . شکل 1میزان نابرابری درآمد کنونی را در مقایسه با آنچه که یک نسل [25 سال] قبل در تعدادی از کشورها ثبت گردیده است، نشان میدهد. بر اساس اندازهگیری با ضریب جینی کشورهایی که بالاتر از خط 45 درجه [نیم ساز ترسیمی در نمودار شکل 1 ] قرار دارند افزایش در نابرابری وکشورهایی که زیر این مقدار را تجربه کردهاند با کاهش نابرابری روبرو هستند[9].

دادهها آشکار میسازد که افزایش نابرابری در درآمد، یک روند جهانی و فراگیرنیست، بنابراین باید هر کشور جداگانه بررسی شود چون سیاستهای داخلی است که تفاوتها را ایجاد میکند.

در شکل 1 تفاوت و پراکندگی میزان نابرابری بین کشورهای آمریکای لاتین و جنوب صحرای آفریقا، از یک سو ، و کمترین میزان بودن نابرابری در کشورهای اسکاندیناوی قابل توجه است. نابرابری درآمد به طور معمول در اقتصادهای در حال توسعه و نوظهور نسبت به کشورهای پیشرفته بیشتر است. با اندازه گیری ضریب جینی، بیشترین افزایش در میان بازارهای نوظهور عمده، در چین و آفریقای جنوبی ثبت شده، و هند نیز افزایش قابل توجهی را تجربه کرده است. آمریکای لاتین، منطقه در حال توسعهای است که این روند را تکان داده و شاهد کاهش نابرابری بوده ا ست. در مقابل بسیاری از اقتصادهای پیشرفته، البته به میزان بسیار پایین تری، افزایش را تجربه کردهاند (درویس و قریشی 2016).

مهمتر اینکه، نابرابری در برخی از پرجمعیت ترین کشورهای جهان، از جمله چین، هند، ایالات متحده و اندونزی افزایش یافته است[10]. از اوایل دهه 1990، ضریب جینی به نسبت وزنی جمعیت برای این کشورها از 7/36 درصد با چهار درصد افزایش تا 8/40 درصد افزایش یافته است. برعکس، [نوسان] افزایش و کاهش غیر وزنی در شاخص جینی در همه کشورها کم و بیش یکسان است. میانگین ضریب جینی برای کشورهای ترسیم شده در شکل 1 حتی از 6/39به 6/38 کاهش یافته است[11]. نتایج مشابهی در گزارش ای[12] که دو محقق روند جهانی اخیرِ نابرابری درآمد و ثروت را در قرن بیست و یکم مقایسه کردهاند، دیده میشود. آن دو محقق ، بر اساس نمونههای ریزدادههای (microdata) درآمد و ثروت کلان که با ضریب جینی اندازه گیری شده است، دریافتند نابرابری بین کشورها حدود دو سوم درآمد جهانی را تشکیل میدهد. آنها ادعا میکنند که از آغاز این قرن ، تغییرات در درآمد و ثروت کشورها ،و همچنین اندازه جمعیت ، نابرابری در جهان را کاهش داده است.

2-2. سهم درآمد قبل از مالیاتِ مربوط به «ده درصد بالا»

اگر سهم درآمدِ بالا را قبل از مالیات که تحت تأثیر باز توزیع و به وسیله مالیات و پرداختهای بلاعوض قرار نگرفته است، در نظر بگیریم، مشاهده میشود که روند نابرابریها چندان مساعد نیست (شکل 2). آلواردو و همکاران[13] (2018) درآمد هر بزرگسال را قبل از مالیات و پرداختهای بلاعوض دولت ، ولی با لحاظ مزایای ناشی از طرح های بازنشستگی خصوصی و دولتی برآورد کردهاند. کاوش آنها به دلیل محدود بودن دادههای نابرابری جهانی از سال 1980 آغاز میشود. زیرا دهه 1980 نیز ، با تغییرات عمده سیاسی مانند اصلاحات ریگان- تاچر در جهان غرب و شروع آزادسازی و مقررات زدایی در چین و هند، نقطه عطفی در نابرابری به حساب میآید.

شکل 2 نشان می دهد که از سال 1980 سهم درآمد صاحبان درآمد ده درصد بالا، البته با تغییرات زیادی در کشورها و مناطق مختلف، تقریباً در همه جا افزایش یافته است. در اروپا، این افزایش نسبتاً متوسط است. در آمریکای شمالی، هند ، چین و حتی بیش از آن در روسیه، میزان افزایش بارزتر بوده است. تا سال 2016 ، سهم درآمد ده درصد بالا در چین حدود 41٪ ، روسیه 46٪ ، آمریکای شمالی 47٪ و هند 56٪ بوده است.

آلواردو و همکاران (2018) متوجه یک پیوستگی بین تغییرات نابرابری و جابجایی قابل توجه سیاست در این کشورها شدند، و نتیجه گرفتند که نابرابری را « نمیتوان حاصل روش کار و جبر جهانی شدن یا تغییر فناوری آن گونه که بیشتر مدلهای اقتصادی فرض میکنند، دانست».

آلواردو و همکاران (2018) مانند اتکینسون و همکاران (2017) ، نشان میدهند که افزایش نابرابری درآمد یک روند جهانی نیست. طبق محاسبات آنها ، در خاورمیانه، برزیل و جنوب صحرای آفریقا ، نابرابری درآمد ، البته در سطوح بسیار بالا، تقریباً ثابت مانده است، زیرا این مناطق هرگز بعد از جنگ به این باور نرسیدهاند که باید نابرابری درآمدها را هر قدر ممکن کمتر کنند[14].

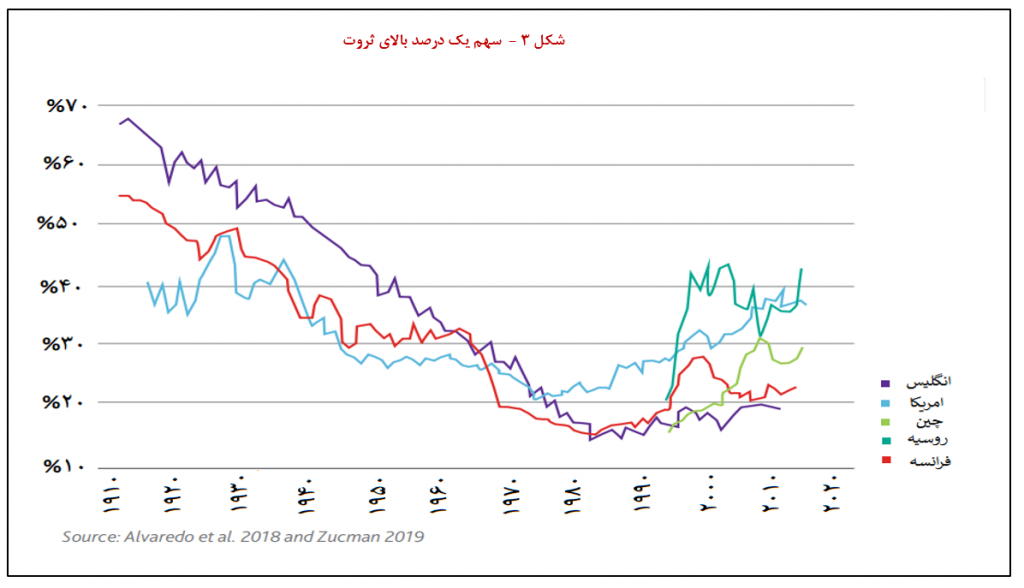

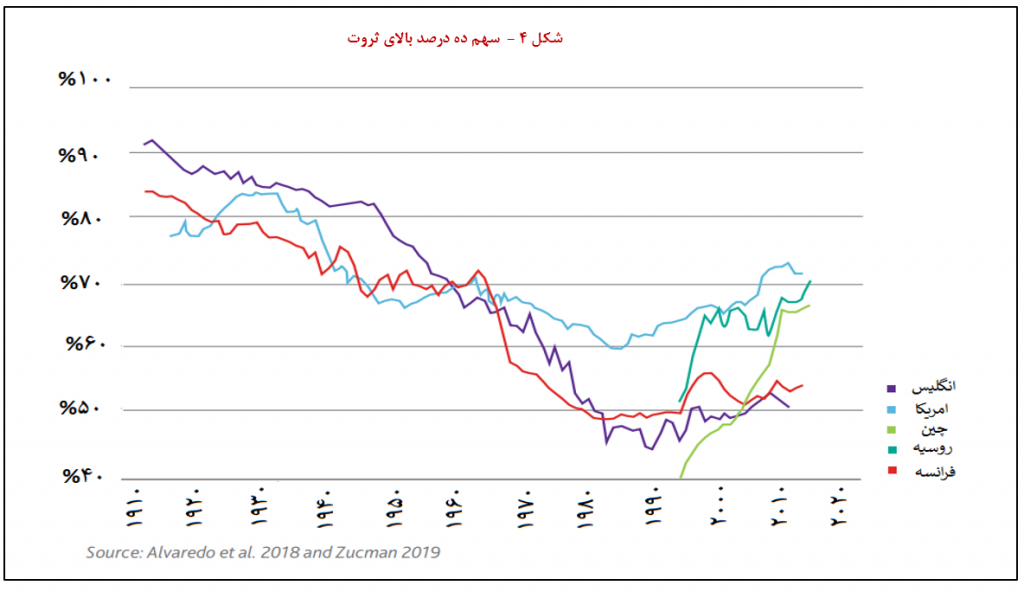

3-2. توزیع ثروت

پس از انتشار کتاب پیکتی در سال 2014 ، محققان بسیاری به تحقیقات جدیدی در تخمین روند طولانی مدت در تمرکز ثروت دست زدهاند. این مطالعات همچنین روشهای جدیدی را برای اندازه گیری توزیع ثروت معرفی کردهاند، مثلاً ترکیبی از اظهارنامههای مالیات بر درآمد با داده های نظرسنجی و داده های اقتصاد کلان. با این حال، در اندازه گیری ثروت محدودیت های شدید هنوز باقی مانده است، به خصوص اگر [ثروتها]در مناطق آزاد نگهداری شود. زاکمن[15](2013) سهم این ثروت در مناطق آزاد را 8 درصد تخمین میزند. با وجود این چالشها ، بیشتر منابع نشان میدهند که نابرابری ثروت در بسیاری از کشورها طی دهه های گذشته با سرعت متفاوتی از یکدیگر افزایش یافته است، (آلواردو و همکاران 2018).

شکلهای 3 و 4 تکامل طولانی مدت یک در صد بالا و ده درصد بالای سهم ثروت در ایالات متحده ، انگلستان ، فرانسه ، چین و روسیه را نشان میدهد. وقتی به دهه های اخیر نگاه میکنید تمرکز ثروت در ایالات متحده ، چین و روسیه رو به افزایش و در فرانسه و انگلیس متوسط تر بوده است. ، دادههای موجود طی دو دهه گذشته حاکی از افزایش چشمگیر نابرابری ثروت در چین و روسیه است و سهم ثروت یک درصد بالا در هر دو کشور تقریباً دو برابر شده است. به طور کلی، به نظر می رسد نابرابری ثروت در روسیه و ایالات متحده به یک اندازه بالا باشد در حالی که رتبه چین بین فرانسه و ایالات متحده قرار دارد.

در فرانسه و انگلیس ، نابرابری ثروت نسبت به ایالات متحده با سرعت کمتری افزایش یافته است. برخی محققان این تفاوت را به رشد قیمت مسکن منتسب میکنند. شدت افزایش به رشد سهمِ ثروتِ طبقة متوسط متمایل است چون اغلب ثروت آنها در املاک و مستغلات متمرکز است، در حالی که طبقات بالاتر عمدتاً دارایی های مالی دارند.

به طور کلی، امروز نابرابری ثروت در اروپای غربی به مراتب کمتر از یک قرن پیش است. در مقابل، به نظر می رسد نابرابری ثروت در ایالات متحده و روسیه تقریباً به سطح مربوط به یک قرن پیش خود بازگشته اند. دلیل اصلی این واگرایی آن است که کشورهای اروپایی غربی شاهد توسعه طبقه متوسط قدرتمندی بودهاند که تا دوران جنگ جهانی دوم وجود نداشت.

4-2. محرک های نابرابری

همانطور که قبلاً بحث شد ، باید یک وجه تمایز مشخص بین نابرابری در سطح جهانی و ملی قائل شد. از منظر جهانی، فناوری هزینه های حمل و نقل و ارتباطات را بسیار کاهش داده است. بازارهای جدید و آزادی پدید آمدهاند که به صدها میلیون انسان کمک میکند از فقر رهایی یابند. با این حال، در داخل و بین کشورها نابرابری در دهه های اخیر افزایش یافته است (دابلا-نوریس 2015)[16]. اغلب، پیشرفتهای فناوری و آزادسازی تجارت مورد نکوهش قرار میگیرد؛ اما، همانطور که در پایین نشان داده میشود، محرک های دیگری مانند جهانی سازی مالی ، تسهیل مقررات بازار کار ، سیاستهای دولتی بازتوزیع ناکارآمد و ضعف دسترسی به آموزش نیز بسیار اهمیت دارند.

تحول فناوری یکی از عوامل محرک محسوب میشود. به ويژه، پیشرفت در فناوریِ اطلاعات جهش کمّی را در بهرهوری ایجاد کرده است، ولی باعث افزایش نابرابری درآمد کارگران ماهر و غیر ماهر نیز شدهاست. علاوه بر این، اتوماسیون بسیاری از مشاغل را حذف کرده است (بخش 4-5 در مورد راه کار های بالقوه بیمه را ببینید). در سال2011 سازمان همکاری و توسعه اقتصادی (OECD) تنها عامل مهم افزایش نابرابری درآمد در کشورهای عضو سازمان همکاری و توسعه اقتصادی را پیشرفت های فناوری شناخته است.

محرک دیگر جهانی شدن تجارت بین المللی است. از یک سو ، تجارت موتور محرک بلامنازع برای رشد و بهرهوری است. به عنوان مثال اندرسون[17] (2016) مطرح میکند که آزادسازی چند جانبه تجارت با حمایت سازمان تجارت جهانی (WTO)به طور اساسی موجب رفاه در اقتصادی جهانی شده است. از دیگر سوی، تجارت جهانی با تحمیل فشار سنگینی که بر دوش کارگران غیرماهر میگذارد، اغلب به عنوان محرک نابرابری در کشورهای پیشرفته تلقی میشود (بورگینگنون یال 2015 و آتور سال 2018)[18]

انعطاف پذیری بازارهای کار هر چه بیشتر باشد میتواند با تخصیص مجدد منابع به شرکتها و پروژههای بهرهور و همچنین کاهش ریسک از دست دادن درازمدت شغل باعث کارایی اقتصادی شود. البته، انعطاف پذیری هر چه بیشتر برای کارگران غیر ماهر چالشهایی به وجود میآورد (آلواردو و همکاران 2013). مطالعات دیگری تأثیر اشتغال پاره وقت و موقت را در نابرابری درآمد کارگران در برخی از اقتصادهای پیشرفته آشکارتر میکند(سازمان همکاری و توسعه اقتصادی 2012). در کل تجربه نشان میدهد که مداخله در بازار کار (مانند تعیین حداقل دستمزد ، تشکیل اتحادیه و اعطای مزایای تأمین اجتماعی) منجر به توزیع درآمد با برابری بیشتری میشود (کالدرون و چونگ [19]2009).

در اقتصادهای پیشرفته، دولتها تمایل به کاهش نابرابری درآمد از طریق سیاستهای بازتوزیع دارند مانند مالیات پلکانی، مزایای بازنشستگی دولتی، یا به ويژه، محدودکردن پاداش مدیران ارشد. البته ، در چند دهه گذشته سیستم های مالیاتی پلکانی در برخی از اقتصادهای پیشرفته کم شده و به نرخ مالیات مؤثرِ کمتر برای خانوارها با درآمد بالا تبدیل شده است (آلواردو و همکاران 2018).

تحصیلات یکی دیگر از عوامل مهم در نابرابری درآمد است چون عامل تعیین کننده گزینه های شغلی و سطح دستمزد است. تحقیقات نشان می دهد که توجه به «مشاغل پایین»[20] اهمیت دارد. کودکان محروم تلاش میکنند از نردبان اجتماعی بالا بروند. بر اساس گزارش سازمان همکاری و توسعه اقتصادی(2018) ، چهار نفر از هر ده نفری که والدین آنها تحصیلات ضعیفی داشتهاند، خودشان تحصیلاتی پایینتر از متوسطه دارند و فقط یک نفر از هر ده نفر آنها در مقایسه با دو سوم کودکانی که والدینشان تحصیلات عالی داشتهاند، در دانشگاه ادامه تحصیل دادهاند.

بخش سه

ارتباط خطر و تاب آوری با نابرابری

از نظر بیمهگران، یکی از مهمترین جنبههای مربوط به نابرابری اجتماعی، تأثیر آن بر ثبات و تابآوری اقتصادی و اجتماعی است. درسطح اقتصاد کلان، این گزارش به چگونگی تأثیر نابرابری بر توانایی اقتصاد در مسیر توسعه هموار و رشد بالقوه و به حداقل رساندن زیانِ درآمد و دارایی در اثر حوادث ناگهانی میپردازد. از زاویه تابآوری در سطح اقتصاد «خُرد» ، این گزارش نشان میدهد که چگونه نابرابری بر توانایی افراد ، خانوارها و مشاغل برای رویارویی با حوادث ناگهانی تأثیر میگذارد. در این زمینه، این گزارش به رابطه بین دسترسی نابرابر یا در دسترس بودن حمایت بیمهای از یک سو و نابرابری در توزیع درآمد و ثروت از سوی دیگر توجه ویژه ای دارد.

1-3. نابرابری و تاب آوری در سطح اقتصادکلان

1-1-3. نابرابری و رشد اقتصادی

عقل سلیم میگوید که رسیدن به درجه بالاتر در برابری اجتماعی بستگی به عملکرد کلی اقتصادی دارد. اساس این تفکر بده- بستان بالقوه بین کارایی و برابری است. اوکان[21](سال1975) این گونه استدلال میکند که برابری درآمد حاصل از توزیع مجدد به دلیل تحمیل هزینه های اداری و انگیزه کمتر برای کار، منتج به ناکارآمدی میشود. بنحبیب[22](2003) نشان میدهد که در نیمه دوم قرن بیستم، نابرابری در درآمد، در برابر گرایش شدید اشخاصِ پُر درآمد به پس انداز، در مجموع منجر به افزایش سطح سرمایه گذاری شده و تأثیری مثبت بر رشد اقتصادی داشته است. در همان راستا ، فوربس[23] (2000) ، با انتخاب 45 کشور به عنوان نمونه در بازه زمانی سالهای 1966–1995، رابطه مثبتی بین میزان نابرابری درآمد و رشد اقتصادی در هر کشور پیدا میکند.

اخیراً ، اجماعی فزاینده وجود دارد که « برابری بیشتر و بهبود عملکرد اقتصادی مکمل یکدیگرند» (استیگلیتز[24] 2016) ، به ویژه هنگامی که به جای تولید ناخالص داخلی به معیارهای عملکرد جایگزین، توجه کنیم. « مهم این است که آیا رشد پایدار است و اینکه آیا بیشتر شهروندان سال به سال شاهد افزایش سطح زندگی خود هستند یا خیر.»

اوستری[25] و همکاران (2014) دریافتند که پایینتر بودن نابرابری درآمد خالص با رشد سریعتر و با دوام تر برای سطح معینی از توزیع مجدد، همبستگی محکمی دارد. دابلا- نوریس و همکاران (2015) محاسبه کردهاند که یک واحد درصد افزایش سهم درآمدِ20٪ صاحبانِ دارایی بالا ، در پنج سال بعدی همراه است با کاهش یک دهم درصدی در رشد تولید ناخالص داخلی. از دیگر سوی، یک واحدِ درصد افزایش سهم درآمدِ 20٪ صاحبانِ دارایی پایین همراه است با تحصیل چهار دهم واحد درصد رشد اقتصادی. به پشتوانه این یافتهها ، سازمان همکاری و توسعه اقتصادی در سال 2014 بیان داشت که نابرابریِ درآمد اثر منفی و از نظر آماری قابل توجه، بر رشد میان مدت دارد. افزایش نابرابری به میزان سه درصد ضریب جینی، برای مدت 25 سال، رشد اقتصادی را سالانه تا 35/0 واحدِ درصد کاهش می دهد. از آثار [کاهش] نابرابری، کمتر فراگیر شدن مناقشات اجتماعی و سیاسی و فراهم کردن فرصتهای برابر آموزشی است که منتج به انباشت سرمایه انسانی میشود.

افزایش نابرابریِ درآمد همچنین ممکن است انواع دیگر نابرابری را از نظر تحصیلات یا فرصتها تشدید کند. به عنوان مثال، سینگانو[26] دریافت که رشد نابرابری درآمد هم از نظر کمی و هم از کیفی به تحصیلات افرادی که والدین کم بضاعتی دارند آسیب میزند. با کاهش انباشت سرمایه انسانی به دلیل وجود افراد محروم، نابرابری در درآمد پویایی اجتماعی را مختل میسازد و مانع توسعه مهارتها میشود و به رشد اقتصادی و بهره وری نیروی کار ضرر میرساند. (استیگلیتز 2012).

2-1-3. نابرابری و احتمال بحران های مالی

مجموعه ای از شواهد نشان میدهد که رکود درآمد طبقه ضعیف و متوسط احتمال وقوع و شدت بحرانهای مالی را سبب میشود. برخی از محققان با بررسی ریشه های بحران مالی جهانی در سال 2008، استدلال میکنند که افزایش تفاوت در درآمد در ایالات متحده باعث آسانگیری در اعطای اعتبار به دلیل فشارهای سیاسی شده است. رونق گرفتن اعتبار، به ویژه برای طبقات پایین و متوسط، در نهایت منجر به بحران مالی در ایالات متحده گردید که در بقیه جهان هم گسترش یافت[27].

3-1-3. نابرابری و پتانسیل درگیریهای خشونت آمیز

دابلا- نوریس و همکاران (2015) استدلال میکنند که نابرابری شدید ممکن است به اعتماد و انسجام اجتماعی آسیب برساند، زمینه را برای درگیریهای خشونت آمیز که انگیزة مصرف کننده و سرمایه گذار را تضعیف میکند، فراهم سازد. باردهان[28] (2005) این را نشان می دهد که نابرابری به طور قابل توجهی حل مناقشات را دشوار می کند. یونسکو در سال 2016 اعلام کرده است که در مورد اینکه نابرابری تأثیری بر خطر مناقشه بین افراد یا خانوارها (نابرابری عمودی) ندارد اتفاق نظر بسیاری وجود دارد، ولی نابرابری قاعدهمند بین بخش های جامعه ، به صورت نوعی از نظر فرهنگی مثل قومیت، نژاد یا دین (نابرابری افقی)، اثر گذار است.

4-1-3. نابرابری و کیفیت گزینه های سیاسی دولت

نابرابری علاوه بر تأثیر منفی داشتن بر محرک های رشد، همچنین می تواند باعث به کارگیری گزینههای ضعیف سیاسی دولت شود. به عنوان مثال، نابرابری میتواند منجر به بازخورد منفی علیه مقررات زدایی و سیاستهای آزادسازی برای رشد اقتصادی و تقویت هواداران حمایت گرایی و نقش بزرگتر بخش دولتی در اقتصاد شود. همچنین ، یک خُبره بسیار قدرتمند و پُر درآمد میتواند از میزان استفاده از امکانات دولتی، مانند زیرساخت ها و مراقبت های بهداشتی، بکاهد و این امر ممکن است موجب افزایش بهرهوری و رشد شود اما به نفع طبقه فقیر نیست[29].

این گونه مفاهیم تاب آوری در سطح کلان نابرابری اجتماعی نیز «موضوع کسب و کاری» را برای بیمهگران مطرح میکند تا با طراحی محصولات و راهحلهایی [به دلایل زیر] کمک کنند فاصله گسترده درآمد و ثروت کوتاه کنند:

• رشد اقتصادی به طور گسترده به عنوان تنها و مهمترین محرک رشد و توسعه بازار بیمه پذیرفته شده است[30]. بنابراین ، بیمهگران به هر ترتیب به یک مسیر راحت و پایدار رشد اقتصادی علاقه دارند.

• بیمه گران به عنوان سازمانهای عمده سرمایهگذاری، به میزان بسیار زیادی از بحران های مالی متأثر میشوند. بیمهگران زندگی، نیز به شدت از اختلالات در الگوهای عملکرد همانطور که پس از بحران مالی جهانی در سال 2008 شاهد آن بودند، رنج خواهند برد. بنابراین، بیمهگران باید در پی جبران خطرهای مرتبط با نابرابری با ثبات بازار مالی باشند.

• ناگفته نماند که خشونت سیاسی به روند کسب و کار آسیب میزند و بر بیمهگران نیز تأثیر منفی میگذارد. پیشگیری از نابرابری اجتماعی در مقایسه با بالا گرفتن خشونت سیاسی سبب میشود بیمه گرانی که خشونت سیاسی را بیمه می کنند بیشتر نفع ببرند.

2-3. نابرابری، دسترسی نابرابر به پوشش بیمهای و تاب آوری در سطح خرد

علاوه بر تأثیر بر عوامل اقتصاد کلان، نابرابری در سطح خرد بر توانایی افراد، خانوارها و مشاغل در رویارویی با حوادث جوی تأثیر می گذارد. در بخش زیر دو نمونه برای تشریح رابطه بین نابرابری اجتماعی و دسترسی به یا موجود بودن پوشش بیمهای توضیح داده میشود.

1-2-3. نابرابری در سلامتی

مراقبت ا زسلامتی نمونه برجسته ای برای نشان دادن رابطة بین نابرابری اجتماعی و تاب آوری در « نابرابری در سلامتی» یعنی تفاوتها در وضعیت سلامتی است که به طور کلی به سه عامل مرتبط نسبت داده می شود. اولین و آشکارترین تفاوت در الگوهای بهداشتی است، مانند نرخهای مختلف ابتلا به آسم، سرطان، دیابت ، بیماری های قلبی و غیره. دومین تفاوت در مراقبت ، عبارت است از دسترسی به بیمارستانها،کلینیکها، متخصصان ماهر، فناوری پزشکی و غیره. سومین تفاوت نابرابری در بیمه درمانی و امکانات مالی برای پرداخت هزینه های رفاهی است. اینچنین تفاوتهایی، از جمله دسترسی به بیمه درمانی دلیل عمدهای است که بدانیم چرا امید به زندگی در ایالات متحده همان مسیر بسیاری از مللِ، در مقایسه، پیشرفته و ثروتمند را دنبال میکند[31]. (روزنامه هاروارد 2016).

در این زمینه ، دیکمن و همکاران[32] (2017) اظهار می دارند که تفاوتها در امید به زندگی در ایالات متحده گسترش یافته است، ثروتمندترین آمریکاییها اکنون10- 15 سال بیشتر از فقیرترین آنها زندگی می کنند. آنها این شکاف را به واقعیتی نسبت میدهند که، علی رغم وجود پوشش مبتنی بر « قانون مراقبت ارزان قیمت»[33] ، تقریباً 30 میلیون آمریکایی بیمه نیستند.

مثالی دیگر از ایالات متحده اختلاف در تشخیص سرطان پستان است. با تجزیه و تحلیل داده های تقریباً 200،000زن ، محققان دریافتند که در زنان اقلیت نژادی و قومی نسبت به زنان سفید پوست این بیماری بیشتر در مراحل بعد ابتلا تشخیص داده میشود، و دلیل آن عدم وجود بیمه است که « علت نیمی از تفاوت» است[34].

شواهد موجود در انگلیس نیز شیوع نابرابری در سلامتی را تأیید می کند. در انگلیس، در سال 2017، احتمال فوت مردان، به علتی قابل اجتناب، در محرومترین مناطق در مقایسه با مناطق کمتر محروم 5/4 برابر بیشتر بود و احتمال فوت زنان در محرومترین مناطق در مقایسه با مناطق کمتر محروم 9/3 برابر بیشتر بود (صندوق کینگ 2020؛ در این مطالعه شواهد مشابهی را در مورد امید به زندگی، شرایط سلامتی درازمدت و سلامت روانی ارائه شده است. شکل 7 را ببینید).

جدیدترین مثال، شیوع ویروس کرونا است. دادههای تعدادی از کشورها نشان میدهد که احتمال ابتلا مردمِ کشورهای در ردههای اقتصادی پایینتر بیشتر بوده است، نه فقط به دلیل اینکه برای گذران زندگیشان ناچارند که بیشتر در معرض ویروس قرار بگیرند بلکه به سبب این واقعیت است که میزانِ بالاتر بیماریهای مزمن مانند دیابت یا بیماری قلبی آنها را بیشتر آسیب پذیر کرده است. میزان مرگ و میر اقشار کم درآمد نیز به طور قابل توجهی بالاتر بوده است. به علاوه این مردم در نتیجه قرنطینه و تعطیلی درآمدشان یا مراقبت بهداشتی را از دست دادهاند[35].

آلوارز و همکاران [36](2017) دیدگاه جالبی در مورد کشورهای در حال توسعه ارائه میدهند.. بر اساس ضرایب جینی استخراج شده از پایگاه دادههای جهانی استاندارد شده نابرابری درآمد([37]SWIID) برای 35 کشور با درآمد متوسط و دادههای مطالعات جهانی بهداشت ([38]WHS) در مورد بیمه، آنها دریافتند که نابرابری درآمد درسطح ملی به طور مستقیم مرتبط بود با بیمة ناکارآمدی که « پوشش مرسوم بیمه نامیده شده است و حامی ذی نفعان نیست و آنها مجبورند پول قرض کنند یا وسایل شخصی خود را بفروشند تا هزینههای درمان بابت بیماری درمان نشده یا زایمان کودک آن هم خارج از یک مرکز بهداشتی تخصصی، بپردازند». فرض آلوارز و همکاران این است که ، با وجود رشد پوشش بیمه درمانی در نتیجه گسترش مراقبتهای بهداشت در جهان و افزایش سرانه درآمد، هنوز نابرابری در دسترسی به پشتیبانی مالی مانند بیمه درمانی (به عنوان مثال پوشش برای بیماری های حاد یا صورتحساب های گزاف پزشکی) که بازتاب دهنده زمینه های نابرابری درآمد و ثروت است، وجود دارد.

2-2-3. دسترسی نابرابر به پوشش دربرابر ریسکِ بلایا

بلایای طبیعی، از جمله تغییرات اقلیمی که به دلیل دخالت انسان فزونی یافته است، دسترسی نابرابر به بیمة اموال و پشیبانی از درآمد پس از وقوع بلایای طبیعی میتواند پیامدهای اجتماعی قابل ملاحظهای بر جای بگذارد. ریسک فاجعهبار نه تنها باعث بی ثباتی توأم با هزینه گزاف در رفاه می شود بلکه موجب فقر دائم هم میگردد چون داراییهای شخصی یا خانوادگی باید برای رویارویی با حوادث غیر مترقبه فروخته شود، و حاصل آن تضعیف دامنه انباشت داراییهای آتی میشود. این آسیب پذیری به ویژه در مورد تغییر اقلیم بسیار شدید است. فقیرترین اقشار جمعیت در کشورهای در حال توسعه بیشترین ضربه را از تغییرات اقلیمی میخورند، زیرا بیشتر در معرض آثار آنها قرار میگیرند و توانایی کمتری در مقابله با آنها دارند. در نتیجه ، تغییرات اقلیمی « نه تنها فقر را بدتر خواهد کرد بلکه مؤثر در پویایی فقر است، به ویژه اگر مردم به دامن فقر بیافتند یا به وضعیت فقر برگردند[39]». به طور کلی ، نابرابری اجتماعی به احتمال زیاد با تداوم آسیب پذیری ناشی از بلایا در کشورها، جوامع، خانوارها و مشاغلی که فقط امکانات محدودی برای کاستن از ریسکها و تقویت تابآوری خود دارند، بیشتر خواهد شد.[40]

جدول 1 پیامدهای نابرابری در پوشش در مقابل خطرهای ناشی از بلایا را از منظر اقتصادی نشان میدهد. خلاءهای پشتیبانی، یعنی زیانهای ناشی از وقوع فاجعه که بیمه نشدهاند به عنوان سهمی از کل خسارات اقتصادی، خود تابعی از درآمد سرانه به حساب میآید. برای فقیرترین کشورهای جهان، خلاء پشتیبانی نزدیک به 100٪ است. این نبودِ پرمخاطره تابآوری کمک میکند که بفهمیم چرا سیاست جهانی در تلاش است تا در مورد کاهش و جبران ریسک بلایا بر کشورهای با درآمد پایینتر و متوسط به پایینتر تمرکز کند.

جدول 1: خلاء پوششِ بیمة بلایای طبیعی برای گروه های مختلف درآمدی کشور[41]

| گروه درآمدی | کل خسارت در سال 2019 (به میلیارد دلار) | خسارت بیمه شده در سال 2019 (به میلیارد دلار) | خلاء پوشش بیمهای (نسبت خسارت بیمه نشده به کل خسارت) |

| کشورهای با درآمد بالا | 3/105 | 6/54 | 1/48 % |

| کشورهای با درآمد متوسط به بالا | 6/27 | 9/0 | 6/96 % |

| کشورهای با درآمد متوسط به پایین | 2/27 | 6/0 | 8/97 % |

| کشورهای با درآمد پایین | 4/3 | 02/0 | 3/99 % |

منبع: مونیخ ری MunichRe’s NatCatSERVICE

بخش چهار

بیمه چگونه میتواند آسیب پذیری را که تشدید کننده نابرابری است، کاهش دهد

همانطور که در بخش قبلی بررسی شد، نابرابری اجتماعی می تواند بر تابآوری ناشی از حوادث در افراد و در کل بر اقتصاد تأثیر منفی بگذارد. با این یادآوری، بخش حاضر تأثیر بیمه را به صورت غیرمستقیم در کاهش نابرابری اجتماعی برای آسیبهایی که به ویژه در غیاب یک شبکه قابل اعتنای ایمنی اجتماعی، ممکن است افراد طبقه متوسط را درگیر کند و خانوادهها فقیرشوند یا فقر را در پایینترین طبقاتِ هرمِ درآمد و ثروت کشور طولانی کند، مورد بحث قرار میدهد.

قبل از پرداختن به آسیبهای خاص ، در این بخش تفاوتهای اساسی بین بیمه های اجتماعی و خصوصی و قلمرویی که بیمهگران بخش خصوصی میتوانند به طور مؤثر تکمیلکننده طرحهای تحت حمایت دولت (باز توزیعی) باشند، تشریح میشود. این بررسی از آن جهت بیشتر اهمیت پیدا میکند که انتظار میرود کووید -19 ظرفیتهای دولت ها را برای مبارزه با نابرابری شدید تضعیف کند.

1-4. بیمه بخش خصوصی و بیمه اجتماعی

برخلاف برنامههای بیمه اجتماعی، بیمه خصوصی به گونهای طراحی نشده است که با انتقال ثروت نابرابری اجتماعی راکاهش دهد. با وجود این، نقش حیاتی بیمه خصوصی در انتقال و مدیریت ریسک ارتباط آن را با توزیع درآمد نشان میدهد[42]. وقتی حادثهای رخ میدهد، خانوارها درآمد یا توانایی کسب درآمد را از دست می دهند. خانوارها ممکن است از مصرف خود بکاهند، سرمایهگذاری در آموزش را کاهش دهند (که مخل تحرک اجتماعی است) یا داراییهای مولد خود مانند زمین و دام را بفروشند و آن موقع است که اثرات نابرابری بردرآمد و ثروت آشکار میشود.

چگونه بیمه خصوصی می تواند به روشی حائز اهمیت مکمل برنامههای اجتماعی باشد؟ این پرسش بسیار مناسبی است چون فشار بر بخش مالی دولت، برای مدتی افزایش مییابد. اول، ویژگی بسیار مشخص بیمههای اجتماعی اجباری و دولتی بودن آن است[43] ، البته به استثنای، کارگران غیررسمی و برخی از افراد خود اشتغال. با این حال، این پرسش که آیا افراد باید بیمه شوند با پرسش دیگری که چه شخصی قرار است بیمه را عرضه کند، متفاوت است. « دیدگاهی که از جامعه میخواهد تا اقداماتی را انجام دهید که اطمینان حاصل شود همه در برابر ریسکهای عمده معینی بیمه شوند، به خودی خود ، به این معنی نیست که دولت باید مستقیماً آن بیمه را تأمین کند[44].

در عین حال، پنداشتنِ ویژگی اجباری بودن بیمهای آن را از نوع بیمه اجتماعی بدانیم، کافی به نظر نمی رسد. در بسیاری از کشورها ، بیمه خودرو و آتش سوزی اجباری است اما بیمهگران بخش خصوصی آنها را عرضه میکنند. این موضوع ویژگی دیگری را میافزاید: بیمه های اجتماعی بخشی از فرایند باز-توزیع است و کار آن اغلب مبتنی بر اصول اکچوئرال نیست. در مقایسه با برنامههای بیمه اجتماعی اجباری، بیمههای خصوصی صندوقهای ریسک کوچکتر را به وجود میآورند. در برنامههای مبتنی بر ریسک، حق بیمه مبتنی بر هر ریسک است و عاملی از درآمد شخص نیست. در چنین برنامههایی، صندوقهای ریسک به نسبت کوچک اندازه، نوعی کمک متقابل بین گروههای مختلف ریسک را ایجاد میکنند و چالش بیشتری نسبت به سیستم های بیمه اجتماعی دارندکه به برابری توجه دارند[45].

از نظر اقتصادی، علت اینکه چرا بخش دولتی باید انتقال ریسک را از جانب افراد سازمان دهد، با ناتوانایی بازار توضیح داده میشود. این مورد اغلب با سه مثال بیان میشود:

• خطرهای اجتماعی که پراکندن آن دشوار است و بر بخشهای بزرگی از جامعه تأثیر میگذارد، مانند بلایای بزرگ طبیعی و رکودهای اقتصادی.

• خطر رفتار غیرشرافتمندانه[46] موقعی پدیدار میشود که بیمهشدگان با دانستن اینکه بیمه هستند رفتار خطرناکتری را در پیش بگیرند یا به دنبال درمان بیشتری باشند[47]. بخش دولتی هم با موقعیتهای مشابه [یعنی] کاستن از ریسک و انگیزه [زیان دیده] روبرو است اما نسبت به بازار بیمه خصوصی برای تحمل این خطر در وضعیت بهتری قرار دارد.

• کژ گزینی[48] اگر اتفاق بیفتد ، با دادن اطلاعات نادرست، افراد پُر خطر بیشتر جذب بیمه خصوصی میشوند[49] و نتیجه آن بالابردن حق بیمه است که آن هم افراد «کم خطر» را تشویق میکند که به بیمه نپیوندند. با اجباری ساختن بیمه میتوان از مساله کژ گزینی با وادار کردن افراد کم خطر به پرداخت برای افراد پر خطر پرهیز کرد.

صرف نظر از ناتواناییهای بازار ، این پرسش که آیا تأمین دولتی راهکار بهتری است یا نه؛ هنوز حل نشده باقی مانده است. برخی از اقتصاددانان استدلال میکنند که در بعضی موارد بیمه اجتماعی در مقایسه با بیمه خصوصی پایینتر و حتی ضعیفتر رفتار میکنند. مثلا، در مورد خطر رفتار غیر شرافتمندانه که ممکن است حتی برای برنامههای بیمه اجتماعی مشکل مهمتری باشد ولی دولتها انگیزه مالی کمتری دارند که بخواهند تغییری در آن رفتار ایجاد کنند[50].

از جنبه منافع، بیمه خصوصی ممکن است بسته های بیمه شخصی سازی شدهای را عموماً با حق بیمه رقابتی به مشتریان خود با توجه به کیفیات ریسک آنها عرضه کنند. علاوه بر این ، جمع آوری حق بیمه از طریق راه های ابتکاری (به عنوان مثال از طریق تلفن همراه) در اصل میتواند پوشش بیمهای را فراتر از اشتغال بخش رسمی گسترش دهد و افرادی را که در غیر این روش از برنامه های بیمة اجتماعی کنار گذاشته میشوند بیمه کنند[51].

همچنین، در کشورهای در حال توسعه ، برنامههای دولتی به تنهایی نمیتواند موثرترین راه برای پوشش دادن ریسکهای افراد باشد. اول، ظرفیت مالیاتی ضعیف یکی از محدودیت های اصلی در زمینه نظامهای بیمه اجتماعی است. توانایی و تمایل مردم برای خرید بیمه از طریق حق بیمه رقابتی ممکن است بسیار بیشتر از ظرفیت دولتشان برای تهیه درآمدهای مالیاتی باشد. دوم، عدم اعتماد به برنامههای که مجری آن دولت باشد. و سوم ، یارانه دولتی ممکن است به دست فقرا نرسد و همچنان در معرض آسیبهای مالی شدید باقی بمانند. با بیان همه این موارد، برای اینکه فعالیت بیمه خصوصی در این زمینه توجیه داشته باشد، ضروری است که بار هزینه های اداری و سود پایینتر از حق بیمهای باشد که افراد ریسک گریز مایل به پرداخت هستند (انجمن ژنو 2019). با چنین اوضاع و احوالی، باید مشارکتهای دولتی و خصوصی[52] بیشتر شود تا با تشکیل صندوقهای ریسک بزرگتر ، بهبود تجزیه و تحلیل داده ها و بهبود کارایی، همسویی بهتر منافع و باز هم تخصیص مقداری یارانه؛ بتوان اطمینان حاصل کرد که پوشش بیمهای گستردهتر شود.

2-4. رابطه بین توسعه بازار بیمه خصوصی و نابرابری درآمد

اگرچه پذیرفتنی است که بیمه خصوصی می تواند مکمل برنامههای دولت در کاهش خطر فقر، گسترش درآمد و اختلافات ثروت باشد، اما تحقیقات اندکی برای اثبات این فرضیه وجود دارد. کان و همکاران[53](2002) تأثیر نظام بیمه اجتماعی در توزیع درآمد را با استفاده از دادههای 25 شهر در سوئد بررسی کردند و دریافتندکه در صورت منظور کردن پرداختهای بیمهای به درآمد، ضریب جینی (به بخش 2 مراجعه کنید) 15٪ کمتر میشود . تفکیک بیشتر بر اساس نوع پرداخت نشان میدهد که پرداخت بازنشستگیِ از کارافتادگی بزرگترین تأثیر باز توزیع را بر نابرابری درآمد دارد. لی و همکاران[54] (2017) اقدام به کَمّی سازی ارتباط بین توسعه بازار بیمه خصوصی و نابرابری کردهاند. تحقیقات تجربی آنها بر اساس تجزیه و تحلیل 13 کشور نشان داده است که بیمه زندگی ممکن است بتواند در بیشتر کشورها، به استثنای کشورهای کم درآمد، بیش از بیمه غیر زندگی اختلاف درآمدها را کاهش دهد. از این رو ، به نظر می رسد بیمه زندگی (که تهدیدات زیستی مانند مرگ و ازکار افتادگی زودرس ، دائمی و فقر پیری را بیمه میکند) نسبت به بیمه های غیر زندگی – علی رغم اینکه بیمه های غیر زندگی بیشتر مرتبط با توسعه رشد اقتصادی است – تأثیر مهمی درکاهش نابرابری اجتماعی دارد.[55]

در مقابل آنچه که گفته شد، بخشهای زیر تأثیر بیمه را در حفظ درآمد و ثروت بر اساس تعدادی از خطرهای عمدهایی که خانوارها و افراد با آن روبرو هستند، میکاود:[56]

• مرگ و ازکار افتادگی زودرس (نان آور خانوار)

• افزایش طول عمر و فقر دوران پیری

• از دست دادن شغل.

3-4. خطرهای مرگ و ازکار افتادگی زودرس

1-3-4. ارتباط موضوعی

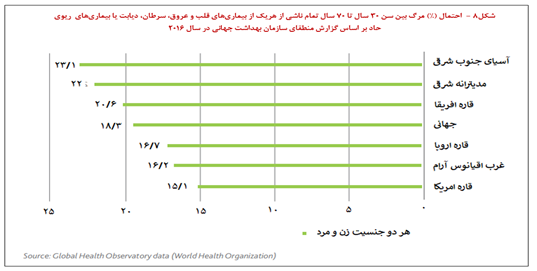

خطر مرگ زودرس هنوز قابل توجه است. به عنوان مثال، در اروپا، احتمال فوت در سنین 30 تا 70 ناشی از بیماری قلبی عروقی ، سرطان ، دیابت یا بیماری مزمن تنفسی نزدیک به 17٪ است (شکل 8)قرار دارد. (شکل 8).

ازکار افتادگی در عین حال که اغلب پدیدهای کم اهمیت شمرده میشود نیز گسترده است. به عنوان مثال، در اتحادیه اروپا 3/ 17درصد از افراد 16 تا 65 ساله از کار افتادهاند و سهم بازار کار در مورد ازکار افتادگی با درجات شدید و متوسط به ترتیب 7/30درصد و 2/58 درصد است[58]. سازمان بهداشت جهانی در سال 2011، بر اساس داده های سال 2004 ، شیوع جهانیِ ازکار افتادگی را در میان افراد 15 ساله و بالاتر حدود 19درصد برآورد کرده است.

2-3-4. انواع پوشش در موارد مرگ و ازکار افتادگی زودرس

بیرون از قلمرو بیمه فردی، چهارنوع پوشش اصلی که درآمد جایگزین را برای خانوادههایی که متحمل مرگ یا ازکار افتادگی زودرس شدهاند، فراهم میکند بر اساس سازمان بین المللی کار[59] عبارتند از: تأمین اجتماعی، بیمه گروهی، جبران خسارت کارگران و پس اندازهای احتیاطی.

در بیشتر اقتصادهای رشدیافته، دولت اهالی کشور را در برابر فوت و ازکار افتادگی بیمه میکند. کسانی که تحت پوشش بیمه های اجتماعی نیستند، میتواند تقاضای مددکاری اجتماعی بکند. تقریباً در تمام کشورهای پیشرفته مزایای نقدی برای افراد کم توان ارائه می شود. با این حال ، بسیاری از برنامه های بخش دولتی کافی نیستند – و بدهکارند – که دلالت میکند بر اینکه چرا دولت ها تمایل دارند مطالبات را به حداقل برسانند و در پی یافتن گزینههای تأمین مالی هستند.

از کار افتادگی یا فوت در اثر کار عموماً بر اساس قانونی که کارفرمایان را مسؤول بهداشت و ایمنی در محل کار میشناسد جبران میشود. چنین کمکهایی در اثر فوت و ازکار افتادگی از موارد غیر مرتبط با کار، سخاوتمندانه تر هستند. تقریباً همه نظامهای ملی حمایت خود را به افرادی که در استخدام رسمی هستند محدود میکنند.

در نهایت، [دیگر پوشش]پساندازهای احتیاطی است که در اکثرکشورها معافیت مالیاتی دارند. این موضوع به ویژه در کشورهای در حال توسعه مهم است که برنامههای دولتی کامل نیست اما، بیش از آن، در اقتصادهای پیشرفته نیز که امور مالی دولت تحت فشار فزایندهای است و بیمه خصوصی برای پر کردن این خلاء موجود نیست، [چنین نقصانی مشاهده میشود]. مخارج اجتماعی دولتی در میان کشورهای عضو سازمان همکاری و توسعه اقتصادی(OECD) از 4/15 درصد از تولید ناخالص داخلی در سال 1980 تا بیش از 20 درصد در سال 2018 افزایش یافته است (مرکز دادههای مخارج اجتماعی سازمان همکاری و توسعه اقتصادی[60]). دولتها، به ویژه در کشورهای پیشرفته، اقدام به کاهش تعداد متقاضیان جدید و کاهش دامنه کمکهای ناتوانایی ناشی از کار کرده اند[61].

صرف نظر از این مکانیسمهای مختلف پوششی، مرگ یا ازکار افتادگی شدید زودرسِ نانآورِخانواده میتواند از نظر اقتصادی و مالی برای بازماندگان و افراد تحت تکفل عواقب فاجعه باری در پی داشته باشد. افراد تحت تکفل فقط تا حدّی از پشتیبانی دولتی برخوردار میشوند، و در بسیاری از کشورها فقط در دسترس کسانی است که بستگان آنها از طریق استخدام رسمی، تمام وقت، در برنامهها شرکت کرده اند. خصوصاً در اقتصادهای نوظهور، واجد شرایط بودن برای کمکهای دولتی چالش برانگیز است آن هم با توجه به تعداد زیاد کارگران غیررسمی و نیمه وقت (زوریخ 2015). در برخی از کشورهای پیشرفته، مانند کشورهای آنگلوفون عضوسازمان همکاری و توسعه اقتصادی ((OECD ، کمکهای ازکار افتادگی نسبتاً کم است، که میتواند منجر به خطر پایین نگهداشتن استانداردهای زندگی بسیاری از خانواده های آسیب دیده شود[62] – و در عین حال فرصت بالقوهای برای بیمه بخش خصوصی ایجاد کند.

تحقیقات نشان می دهد که خرید بیمه زندگی بر خلاف کسانی که چنین پوششی ندارند، بر سطح زندگی فرد تأثیر مثبت دارد. به عنوان مثال، برنهایم و همکاران[63] در سال 2003 در دانشگاه میشیگان با انجام مطالعاتی در مورد بهداشت و بازنشستگی، تغییرات در استاندارد زندگی خانوارها را در پی فوت شوهر، با و بدون بیمه زندگی مقایسه کردند. آنها دریافتند که 33 درصد از بازماندگانِ نان آورِان بدون بیمه در معرض خطر بدتر شدن وضعیت مالی قرار دارند. با داشتن بیمه زندگی این نسبت تا 24 درصدکاهش نشان میدهد.

در مقاله تکمیلی در همان سال 2003، برنهایم و همکاران با مطالعه گسترده تر در مورد بزرگسالان ایالات متحده از هر سنی دریافتند که « با در نظر گرفتن میزان واقعی پوشش بیمه، میزان فقر میان زنان بیوه 45/10 درصد و میان شوهران زنده 16/4 درصد بوده است. بدون بیمه این نرخ در میان زنان بیوه 17/13 درصد و در میان شوهران 26/4 درصد بوده است». بدین ترتیب بیمه بیش از 5/2 درصد از نان آوران ثانویه بالاتر از خط فقر نگه داشته است.

کوردون و همکاران[64] (2008) دریافتند که یک سوم خانوارهای انگلیس بعد از فوت غیر منتظره بزرگترشان درآمدشان به یک پنجم کاهش مییابد و 20 درصد به پایین خط فقر فرو میافتند.

3-3-4. راه کارهای بیمه ای

با ترسیم چنان تصویری، جذابیت ارزش « بیمة زندگیِ زمانی» آشکار میشود: این نوع بیمه پرداخت یک مبلغ مشخص را پس از فوت نان آور اصلی به خانوادهای او تضمین میکند، و بازماندگان توانایی مقابله با عواقب ناگوار مالی ناشی از مرگ زودرس را خواهند داشت. در همین راستا ، بیمه زندگی همچنین میتواند در مشاغل، اختلالِ مالی ناشی از فوت کارمندان اصلی شرکت را جبران کند.

علی رغم این مزیت، نرخ استفاده از بیمه زندگی پایین است. .به عنوان مثال ، در ایالات متحده ضریب نفوذ بیمة زندگی زمانی در بازار (از جمله پوشش گروهی) در میان بزرگسالان فقط 57 درصد است، و در دهه گذشته روند نزولی داشته است [65]. خلاء پوشش فوت[66] در ایالات متحده بین سالهای 2001 و 2016 با 25درصد افزایش به حدود 25 تریلیون دلار امریکا رسیده است[67].

تعداد دارندگان بیمه ازکار افتادگی به همان اندازه پایین و 20درصد است ، که در مقایسه با یک دهه قبل کاهش چشمگیری داشته است[68] . ضریب نفوذ بیمه بلند مدت در بازار در حال حاضر 15 درصد است ، که نسبت به10 سال گذشته بدون تغییر عمده باقی مانده است(LIMRA 2019[69] ؛ شکل 9 را ببینید).

بسیاری از مردم به دلیل بی اطلاعی در زمینه بیمه زندگی، هزینه آن را بیش از حد تخمین میزنند، در نتیجه، از بیمه زندگیِ زمانی کمتر استفاده میکنند. در یک نظر سنجی حق بیمه برای سرمایه 250،000 دلاری بیمة زندگی زمانی را برای یک جوان 30 ساله سالم پرسیده شده بود؛ بیش از نیمی آن را سالانه 500 دلار یا بیشتر پاسخ داده بودند – یعنی بیش از سه برابر مبلغ واقعی[70].

در ایالات متحده ، به ویژه برای بیوه های جوانِ با بچه نیاز به پوشش ناشی از مرگ و میر مشهود است. ویور[71] (2010) نشان میدهد که بین 22 تا 37 درصد از زنان بیوه که به عنوان ورثه از تأمین اجتماعی کمک مالی دریافت میکنند زیر خط فقر قرار دارند.

در درجه اول ، بیمه زندگی به صورت پوشش اعتباری [مانده بدهکار] نیز نقش مهمی در پشتیبانی از آسیب پذیرترین افراد و اقشار کم درآمد کشورهای در حال توسعه دارد. بیمه زندگی مانده بدهکار در صورت فوت وام گیرنده اصل و سود وام را پرداخت میکند. برای خانوار بیمه شده ، این پوشش در صورت فوت بدون اینکه به خانواده متوفی فشار مالی وارد شود، بدهکاری وام گیرنده را به استثنای هزینههای بیمارستان ، مراسم خاکسپاری کفن و دفن پرداخت میکند. با بیمه زندگی مانده بدهکار، نیازی نیست برای تصفیه وام پرداخت نشده، بازماندگان موجودی و داراییهای تولیدی خود را به قیمت پایین بفروشند[72].

سایر مطالعات نقش بارز مزایای بیمة بلند مدت ازکار افتادگی بخش خصوصی را نشان میدهد. آناندو ویتنبورگ[73] (2017) برای ایالات متحده، نشان می دهد که گسترش بیمة بلند مدت ازکار افتادگی (که در حال حاضر حدود یک سوم کارگران صنایع در ایالات متحده را با تأمین مالی کارفرمایان پوشش می دهد) میتواند میزان یارمندی نقدی کارگران را در صورت از کار افتادگی افزایش دهد. افزایش نفوذ بیمة بلند مدت ازکار افتادگی در برنامههایی که بازگشت به کار را ارائه میدهند نیز میتواند اتکا به بیمة ازکار افتادگی تأمین اجتماعی و سایر یارمندیهای دولتی را کاهش دهد.

به طور دقیقتر ، آناند و ویتنبورگ (2017) دریافتند افراد با دسترسی به بیمة بلند مدت ازکار افتادگی بیشتر احتمال دارد که به صورت تمام وقت کار کنند، در شرکتهای بزرگتر استخدام و از دستمزدهای به نسبت بالا بهرهمند شوند، و چنین مواردی میتواند نابرابری درآمد را کاهش دهد. متوسط هزینة کارفرما برای تأمین بیمة بلند مدت ازکار افتادگی کارگران از 3/0 درصد تا 6/0درصد دستمزد کارگران را تشکیل میدهد در حالی که سهم فعلی کارفرما از مالیات حقوق بابت بیمة ازکار افتادگی تأمین اجتماعی 9/0 درصد است. همچنین مطالعه آناند و ویتنبورگ نشان میدهد که اگرچه با گذشت زمان دسترسی به بیمة بلند مدت ازکار افتادگی کمی افزایش یافته است، ولی هنوز تعداد کثیری از کارگران چنین دسترسی ندارند.

4-4 خطر فقردر دوران کهنسالی

1-4-4. ارتباط موضوعی

افزایش سن، خطر جدی و قابل توجهی را برای افراد که فقیر شوند یا در فقر بمانند به وجود می آورد. در دوران انتهایی زندگی، مردم ساعت کاری خود را کاهش میدهند یا به طور کلی کار را متوقف میکنند که دلیل آن دریافت یارمندی دوران بازنشستگی یا افزایش مسائل سلامتی است. کسانی که نیاز به ادامه کار دارند یا ترجیح می دهند کار کنند احتمالاً به دلیل این است که حقوق کمتری دریافت میکنند. در برخی کشورها پوشش بالا و یارمندی کافی از طریق نظامهای تأمین اجتماعی وجود ندارد و داراییهای و پس انداز شخصی افراد هم به طور کلی اینگونه نیست که از افراد مسن در برابر ناامنی اقتصادی و خطر فقر پشتیبانی کند.

دادهها در کشورهای عضو سازمان همکاری و توسعه اقتصادی نشان می دهد که 5/13درصد از افراد بالای 65 سال در فقر درآمد نسبی زندگی می کنند، یعنی با درآمدی کمتر از نیمی از عایدی در اختیار[74] خانوارهای متوسط (شکل 10).

در کشورهای عضو سازمان همکاری و توسعه اقتصادی ، فقر در میان «نو پیران[75]» (بین66 تا 75سال) از « پیران » ( 75 سال و بیشتر) که احتمالاً پس انداز شان کفایت طول عمرشان را نداشته است، کمتر است. نرخ متوسط فقر در کشورهای عضو سازمان همکاری و توسعه اقتصادی برای این گروههای سنی به ترتیب 6/11 و 2/16 درصد است.

تفاوت بین این دو به ويژه در کشور کره معنا دار است (4/20 واحد درصد)، چون نظام بازنشستگی [در آن کشور] مستمری بیشتری را به نسل جوانتر میپردازد. علاوه بر این مستمری بازنشستگی فرد کمتر از شاخص رشد حقوق و دستمزد است و موجب کاهش ارزش نسبی مستمری در مقایسه با درآمد زمانی که بازنشستگان پیرتر میشوند، میگردد.

زنان مسن بیشتر از افراد مردان مسن در معرض خطر فقر هستند: میانگین نرخ فقر در سنین پیری برای زنان و مردان در کشورهای عضو سازمان همکاری و توسعه اقتصادی به ترتیب 7/15 درصد و 3/10 است. این نمایه در درجه اول منعکس کننده درآمد کمتر مبتنی بر درآمد بازنشستگی و امید زندگی بیشتر زنان است(گزارش اول سازمان همکاری و توسعه اقتصادی 2019).

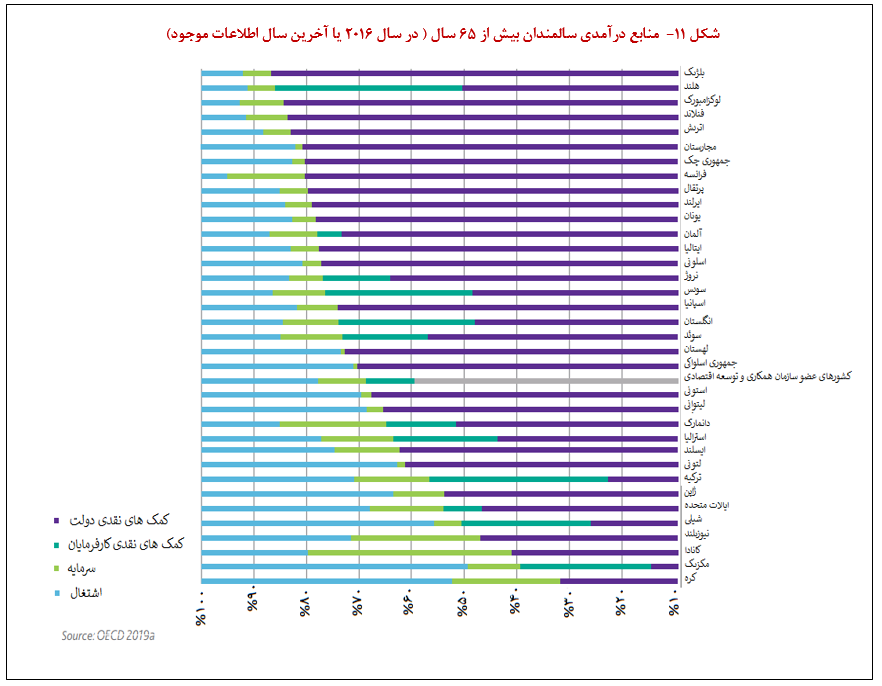

2-4-4. انواع پوشش برای درآمد در دوران سالخوردگی

امنیت مالی در سنین پیری جنبه جدایی ناپذیری از رفاه فردی است. حقوق بازنشستگی بدین منظور طراحی شده است که آرامش روانی را در زمانی که دیگر بازنشستگان نتوانند امرار معاش کنند به آنها اعطا نماید. اصولاً این امنیت اقتصادی را بخش دولتی یا خصوصی میتوانند تأمین کنند. در مورد بخش دولتی، دولت میتواند حقوق بازنشستگی را از محل درآمدهای دولتی یا وضع عوارض اجباری تأمین کند. چاره دیگر این است که میتوان حقوق بازنشستگی را به طور کامل از طریق مشارکتهای فردی با تجمیع داراییها تأمین شود .چنین حقوق بازنشستگی را میتوان بر اساس یک فرمول (یارمندی معین) یا تابعی از مقدار دارایی های انباشته شده (سهم معین) تعیین کرد.

در عمل، تقریباً همه نظامهای بازنشستگی داخلی ترکیبی است از همه این عناصر. حقوق بازنشستگی دولتی به طور معمول ماهیت یارمندی معین دارند و بر اساس عوارض اجباری تأمین مالی میشود. البته، افزایش طول عمر و پیر شدن سریع جمعیت به تدریج پایداری مالی نظامهای دولتی مبتنی بر عوارض اجباری را از بین میبرد. در برابر این عقب افتادگی، بسیاری از کشورها مستمری مکمل را تشویق کردهاند تا فشار وارد بر مالیه دولتی را سبک کنند و در کل سطح مزایا را افزایش دهند(گزارش سازمان همکاری و توسعه اقتصادی 2018).

سازمان همکاری و توسعه اقتصادی چهار منبع اصلی درآمد را که سالمندان از آن استفاده می کنند مشخص کرده است: کمکهای نقدی دولتی یا مؤسسات تأمین اجتماعی ، کمکهای نقدی کارفرمایان پیشین، سرمایه [تشکیل شده برای دوران بازنشستگی] (به عنوان مثال صندوقهای بخش خصوصی) و کار بعد از بازنشستگی. کشورهای عضو سازمان همکاری و توسعه اقتصادی در کل، کمکهای نقدی دولتی(به عنوان مثال دریافتی مرتبط با مستمری ) 58 درصد و کمکهای نقدی شغلی 8 درصد از درآمد سالمندان را تشکیل می دهد. با سهمی بیش از 84 درصد، افراد بالای 65 سال که بیشتر به کمکهای نقدی دولتی متکی هستند در مجارستان و بلژیک زندگی میکنند. حد افراطی دیگر سو، مکزیک است، که کمکهای نقدی دولتی فقط 8 درصد درآمد دوران پیری را تشکیل میدهد. در هلند، با سهمی معادل 38 درصد از کل درآمد، کمکهای نقدی شغلی ازاهمیت ویژه ای برخوردار است (شکل 11).

به طور کلی، اشتغال با سهم 24 درصدی، بیش از سه برابر کمک نقدی شغلی را تشکیل میدهد. حتی در کشورهای ثروتمندی مانند ژاپن و ایالات متحده، بیش از 30 درصد درآمد سالمندان متکی به کار است، که نشاندهنده بالاتر نگهداشتن سن معمول بازنشستگی یا تمایل به پُر کردن فواصل سابقه کار برای بازنشستگی است. تا آنجایی که به سرمایه [تشکیل شده برای دوران بازنشستگی] (به عنوان مثال صندوقهای بخش خصوصی) مربوط میشود، کانادا با سهم 40 درصدی از کل منابع درآمدی سالمندان، در صدر جدول قراردارد. دانمارک و زلاندنو نیز با بیش از بیست درصد، دارای نسبت بالاتر از متوسط سرمایه [تشکیل شده برای دوران بازنشستگی] است ( گزارش اول سال 2019 سازمان همکاری و توسعه اقتصادی).

3-4-4. راه کارهای بیمه

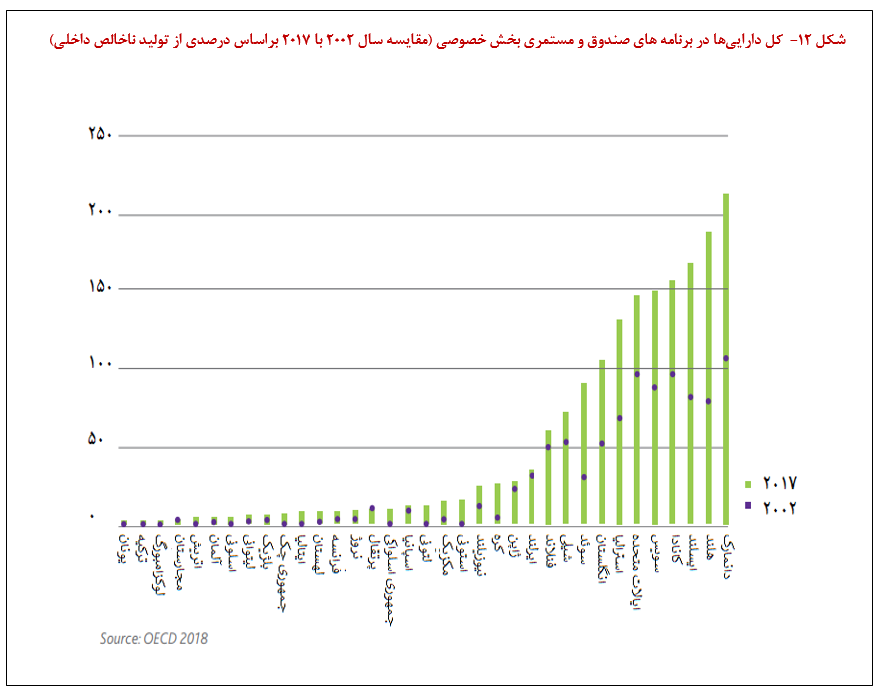

شکل 12 نشان می دهد دارایی هایی که برای بازنشستگی اختصاص یافته است بیش از کلِ اقتصاد هشت کشور عضو سازمان همکاری و توسعه اقتصادی را تشکیل میدهد. در این کشورها ، صنعت بیمه زندگی در بخش خصوصی سهم ویژه ی از تولید ناخالص داخلی را به خود اختصاص داده است (برای مشاهده ضریب نفوذ بیمه بیمه زندگی گزارش اول شرکت بیمه اتکایی سویس در سال 2019را ببینید).

با وجود این، حتی در بعضی از این کشورها بسیاری از کارگران بدون یا با دارایی مالی اندک وارد دوران بازنشستگی میشوند. حتی بسیاری از کسانی که پس انداز قابل توجهی دارند، در برابر طول عمر نامشخص، به ویژه در مقابل خطر اینکه پس اندازشان کفایت مدت زنده ماندنشان را نکند، هیچگونه پوششی ندارند

بیمهگران، پوشش مستمری را در مقابل خطر دراز عمری[76]، ارائه می دهند، بدین ترتیب که در ازای دریافت حق بیمهای، مستمری ماهانهای را برقرار میکنند. مستمری مانع مستهلک شدن دارایی یا پس انداز افراد میشود [بدین گونه که] با جلب مشارکت گروه بزرگی از افراد و از محل حق بیمه افرادی که زودتر از دنیا میروند به کسانی که بیش از انتظار زندگی میکنند، مزایایی پرداخت میشود[77].

علی رغم اینکه مستمری، درآمد مادام العمر را تضمین میکند، هنوز به طرز حیرت انگیزی در بین کارفرمایان و افراد مشهور نیست[78]. این موضوع به ويژه در مورد مستمری معوق[79] که پاسخگوی خطر درازعمری است، مصداق دارد؛ به عنوان مثال در مورد شخص 80 سالهای که بی پول میشود و باید به حداقل یارمندی تأمین اجتماعی اکتفا کند. آسیب پذیری در برابر فقر در دوران سالمندی با تغییر رویکرد به حقوق بازنشستگی با مشارکت معین[80]، که خطر سرمایهگذاری را متوجه ذی نفعان کرده، بیشتر شده است[81].

حقوق بازنشستگی یارمندی معینِ[82] معمول قبلی و برنامه های مشارکت معین امروزی انواع مختلفی از پوشش را در برابر فقر پیری ارائه میدهند. حقوق بازنشستگی مبتنی بر یارمندی معین مادام العمر به بازنشسته یا به همسر بازمانده او به شکل مستمری پرداخت میشود. مستمریهای مبتنی بر مشارکت معین نیز مزایای بسیار مشابهی دارند. البته، اکثر مردم ترجیح می دهند دارایی های مبتنی بر مشارکت معین را تبدیل به مستمری نکنند و به جای آن برای تأمین هزینههای زندگی- با قبول خطر تمام شدن پساندازشان در سنین بالا- از درآمد حاصل از مشارکتشان استفاده کنند[83]. اسکات و همکاران (2020)[84] این نتیجهگیری را به نابرابری درآمد منتسب میکنند. آنها نشان میدهند نحوه مصرف بهینه در چرخه زندگی با افزایش سن کاهش مییابد. این یافته پیامدهای عمده ای در پس انداز مطلوب برای دوران بازنشستگی برجای میگذارد، به ویژه در مورد بخشهایی از جمعیت که درآمد کوتاه مدتتری دارند. این دسته از جمعیت، به نظر اسکات و همکاران، میپندارند بهتر است تا قبل از مرگ ثروت بازنشستگی خود را مصرف کنند و بعد از مصرف آن تنها به کمکهای تأمین اجتماعی بسنده کنند. شاید برای افراد بسیار کم درآمد اصلاً منطقی نباشد که درگیر پس انداز دوران بازنشستگی بشوند.

در اصل، مستمری محصول [بیمهای] ساده ای است که ریسک دراز عمری افراد را به شرکت های بیمه که گروههای بزرگ مشتریان را جذب و تجمیع میکند، منتقل میکند. [محصول بیمهای] مستمری، درآمد سرراستی را مادام العمر به صورت ماهانه در مقابل دریافت مبلغی به مشتری میپردازد. البته، بیشتر محصولات مستمری بسیار پیچیدهتر هستند. برای مثال، بعضی از آنها یک مرحله انباشت [ذخیره] دارند، بدین ترتیب که حق بیمه مشتری در صندوقهای [تعاونی گونه]سرمایهگذاری یا [با استفاده از] سایر ابزارهای مالی سرمایه گذاری میشود، که [در نتیجه] در طول زمان ارزش آنها می تواند تغییر کند. همچنین، سرمایه گذاری های اساسی در انواع مستمریها میتواند متفاوت باشد ، مانند مستمریهای شاخص دار و مستمریهای متغیر [85].

نقش مستمری موضوعی منطقی در تثبیت ثروت است. یوگو(2009)[86] حتی نشان می دهد که یک خانوار آمریکایی به سرپرستی یک فرد 65 سالهای که در سلامت کامل باشد، با سرمایهگذاری در طرحهای مستمری، افزایشی را به میزان 16 درصد در وضعیت مالی خانوار و ثروت حاصل از مسکن به دست میآورد. یوگو [در بررسی خود] از گزارشهای مطالعاتی دو سالانه دانشگاه میشیگان از سال 1992 تا 2006 در بارة سلامت و بازنشستگی برای سنجش برتری یارمندی حاصل از مستمریهای بخش خصوصی نسبت به مستمری مبتنی بر برنامههای بازنشستگی با یارمندی معین از طریق تأمین اجتماعی و کارفرمایان استفاده کرده است. کسب سود 16 درصدی نشان میدهد بدون یارمندی بخش خصوصی برای پوشش ریسک دراز عمری که فراتر از پوشش تأمین اجتماعی است، افراد برای پس انداز بیشتر مجبورند قبل از بازنشستگی کمتر مصرف کنند.

5-4 .از دست دادن شغل

برخلاف مرگ و ازکار افتادگی زودرس، ریسک از دست دادن شغل که امنیت درآمد را تهدید میکند پدیده نسبتاً جدیدی است. اگر چه مکانیسم های مبتنی بر بیمه برای کاهش ریسک از دست دادن شغل پیوسته در حال رشد است اما هنوز به لحاظ مفهومی در مرحله نوپایی است.

1-5-4. ارتباط موضوعی

دنیای کار با پیشرفت فناوری و اتصال جهانی دستخوش تغییرات ژرفی شده است. علاوه بر این، مدل های جدید تجاری (به عنوان مثال اقتصاد مشارکتی[87] ) و ترجیحات کارگریِ در حال تکوین (به عنوان مثال کار موقت) از عوامل ظهور اشکال جدید کار است. برخی مشاغل و مهارتها محتوم به از بین رفتن هستند و در عین حال مشاغل و مهارتهای دیگری در حال ظهور است (گزارش سازمان همکاری و توسعه اقتصادی دومین گزارش سال 2019).

به مانند امواج قبلی مربوط به اتوماسیون و استفاده از روبوت، پیشرفت های اخیر فناوری، مثلِ هوش مصنوعی، هراس گستردهای را از بابت از دست دادن شغل و تشدید بیشتر نابرابری اجتماعی ایجاد کرده است. از سویی ، این موضوع میتواند فرصت های قابل توجهی را از نظر افزایش بهره وری، به ویژه در میان کم مهارتها ایجاد کند و از دیگر سوی ، بنا به درسی که از انقلاب صنعتی آموختهایم، اگرچه اتوماسیون در نهایت اندازة کیک اقتصادی را بزرگ میکند، به احتمال زیاد، در کوتاه مدت با وادار کردن برخی از مردم به پذیرفتن مشاغل با درآمد کمتر، نابرابری را افزایش میدهد (گزارش سازمان بین المللی کار 2018).

برخی پیش بینیها هولناک هستند. در مقاله فری و آزبورن [88](2013)- یکی از نوشتههایی است که در اغلب رسالههای دانشگاهی به آن استناد میکنند- آمده است که 47 درصد از مشاغل آمریکاییان تا اواسط دهه 2030بسیار در معرض خطر اتوماسیون هستند. آن دو، مشخصات 702 شغل را مدل سازی و آنها را بر اساس «قابلیت کامپیوتری شدن» دسته بندی کردند و نتیجه گرفتند که مشاغلی از قبیل کار اداری، فروش و صنایع مختلف خدماتی در گروه«پرخطر» قرار دارند؛ و در آینده نزدیک با توجه به تحولات اخیر در یادگیری ماشین سهم استخدام در طیف گسترده ای از مشاغل، در معرض خطر قرار میگیرد.

پیامدهای اتوماسیون برای نابرابری اجتماعی میتواند چشمگیر باشد. برخی از اقتصاددانان نگران «قطبی شدن شغل » و «دو شاخه شدن نیروی کار» هستند، چون مشاغل متوسط (به عنوان مثال در تولید) در حال کاهش است در حالی که مشاغل کم مهارت و مهارت بالا در حال رشد هستند[89].

مشابه همین گفتار، مک کینزی (2017)[90] تعداد و انواع مشاغلی را که ممکن است در اثر اتوماسیون از دست بروند برآورد میکند و دریافته است که، حداقل یک سوم از فعالیت های تشکیل دهندة حدود 60 درصد از مشاغل میتواند خودکار شود و این موضوع موجب تحولات اساسی در محل کار و خطر از دست دادن شغل بسیاری از کارگران میگردد. بیشترین فعالیتهایی که مستعد اتوماسیون شدن هستند عبارتند از موارد فیزیکی در محیط هایی که میشود پیش بینی کرد، مانندکار با ماشین آلات، جمع آوری و پردازش دادهها که دو دسته دیگر از فعالیتهایی هستند که بطور فزایندهای ماشینها آنها را در اختیار می گیرند. برآورد میشود که 400 میلیون کارگر در سراسر کره زمین تا سال 2030 با از دست دادن شغل روبرو شوند. شکل 13 پتانسیل اتوماسیون برای بخشهای مختلف را نشان می دهد:

این حقیقتی است که با از دست دادن شغل، تحصیل درآمد به خطر میافتد، و اداره آمار کار ایالات متحده در سال 2018 نشان داده است که از 8/1 میلیون کارگر رسمی [دائم] که حقوق و دستمزد تمام وقت خود را در بازه زمانی 2015 تا 2017 از دست دادهاند و در ژانویه 2018 دوباره استخدام شدهاند، 49 درصد آنها درآمدِ کمتری نسبت به شغل از دست رفته خود داشتهاند – و 27 درصد آنها کاهشِ 20 درصدی درآمد یا بیشتر را گزارش کردهاند.

2-5-4. راه کارهای بیمه ای

تمرکز این قسمت بر گزینه هایی است که کارگرانی را پوشش میدهد که به دلیل اتوماسیون یا سایر روندهای اقتصادی – اجتماعی شغلشان را از دست میدهند و به ناچار مجبور به پذیرش مشاغلی با درآمد کمتر میشوند؛ و همچنین تأثیر بیمه خصوصی را به تنهایی یا در ترکیب با بخش دولتی به عنوان ابزاری برای کاهش چنین خطرهایی بررسی میکند. بر خلاف بحث قبلی در بارة بیمة خصوصی برای پوشش ناشی از مرگ یا کارافتادگی زودرس، و فقر دوران پیری، پاسخ بیمة بخش خصوصی به از دست دادن شغل هنوز در مراحل ابتدایی و عمدتاً درمرحله مفهومی است.[91]

اکثر برنامه های موجود، از جمله بازآموزی و بیمه بیکاری، کمک بسیار اندکی به کارگران جابهجا شدهای میکند که در شغل جدیدشان نسبت به شغل قبلی خود حقوق کمتری دریافت میکنند. به عنوان مثال بیمه بیکاری، درآمد از دست رفته را (برای مدت زمان محدودی از دوره بیکاری) جبران میکند اما نه برای کاهش درآمد بعد از استخدام مجدد. برای مقابله با این نقصان، لا لوند (2007)[92]پیشنهاد می کند منابع از برنامه های موجود به یک طرح بیمه مکمل درآمد چند ساله بیکاری برای کارگرانی که با کاهش درازمدت دستمزدهاروبرو میشوند، انتقال یابد. چنین طرحی می تواند کارگران را از هراس از دست دادن شغل و درآمد آسوده کند و پذیرش دولت را برای اتخاذ سیاست های اقتصادی باز و مقررات زدایی ارتقا دهد.

اخیراً، بیمه دستمزد[93] به عنوان بخشی از بحث در مورد چگونگی مقابله با خطرهای از دست دادن درآمد و شغل به علت پیشرفت فناوری، بیشتر برجسته شده است. در ژانویه 2016، رئیس جمهور سابق امریکا – اوباما – در آخرین سخنرانی خود برنامة بیمة دستمزد را که برای پشتیبانی از نیروی کار با درآمد متوسط در سراسر کشور طراحی شده است، تأیید کرد.

از مزایای بیمه دستمزد می توان به موارد زیر اشاره کرد :

• نابرابری درآمد را کاهش می دهد. بیمه دستمزد مشمول کارگرانِ با درآمد پایین تا متوسط میشود و فاصله بین درآمد این کارگران و کارگران با دستمزد بالا را کم میکند.

• فرآیند اشتغال مجدد را با ایجاد انگیزه در بیکاران برای پذیرش سریعتر مشاغل جدید سرعت می بخشد. به افراد فقط زمانی که شغل جدیدی پیدا کنند یا برای آن شغل آموزش ببینید، دستمزد پرداخت میشود و از طولانی شدن مدت بیمة بیکاری جلوگیری میکند و بدین ترتیب ممکن است باری از دوش برنامههای بیمة بیکاری یا برنامههای رفاه اجتماعی بردارد.

• این بیمه نگرانی کارگران را از تغییر شرایط اقتصادی کاهش میدهد و اگر به منظور بازگشت به بازار کار ناچار باشند شغل با درآمد کمتری را بپذیرند زیانهای آتی تحصیل درآمد آنها را جبران میکند.

• در مواقع بحرانی به عنوان یک تثبیت کننده خودکار عمل می کند. در پی رکود اقتصادی ، یافتن شغل جدید برای کارگران بیکاری که بخواهند حقوق مشابه حقوق قبلی خود را دریافت کنند معمولاً بسیار دشوار است. این واقعیت به درآمد طبقه متوسط غیرفعال تأثیر میگذارد و در نهایت روند بهبود اقتصادی را کند میکند.

• این بیمه با ترویج آموزش برای مشاغل جدید فرصتی را ایجاد میکند که طی آن کارگران میتوانند مهارت های تازهایی را برای استخدام درصنایعی که قوی هستند و استخدام جدید دارند، بیاموزند.

محدودیتهای بیمة دستمزد شامل موارد زیر است:

• خطرِ رفتار غیر شرافتمندانه[94]: کارگران بیمه شدهای که میدانند سرانجام در صورت استخدام مجدد(حداقل تا حدی) دستمزد از دست رفته تحت پوشش بیمه قرارخواهدگرفت ممکن است این انگیزه را پیدا کنند که به همان درآمد کم بسنده کنند و کمتر خواستار یافتن شغلی که از دست دادهاند، باشند. این مسأله را میتوان با محدود کردن مدت زمان یارمندی برطرف نمود؛ چون پذیرفتن شغل با حقوق کمتر در میان مدت و بلند مدت برای کارگر سودمند نخواهد بود.

• کژ گزینی[95]: کارگرانی که به ویژه مشاغل نا امن دارند، اگر امکان بیمة دستمزد در بخش خصوصی به صورت داوطلبانه وجود داشته باشد، به احتمال زیاد برای بيمة دستمزد ثبت نام می کنند. این موضوع موجب افزایش هزینة خرید بیمة دستمزد میگردد و در نتیجه بیشتر مانع ثبت نام کارگران کم خطر میشود. ضروری است که عرضه کنندگان بخش خصوصی با دقت این پوشش را طراحی و قیمتگذاری کنند. در مورد طرح های دولتی، درصورت همگانی کردن اجباری طرح، کژ گزینی موضوعیتی نخواهد داشت.

• دسترسی: برنامههای بیمة دستمزد به استخدامهای نامنظم و کارگران غیررسمی چندان کمکی نمیکند.

انتخاب بین تدارک بیمة دستمزد از طریق دولت یا بخش خصوصی بسیار موضوع حیاتی و مهمی است. ممكن است دولتها به دلیل توانایی در فائق شدن در چالشهایی مانند کژگزینی تأثیر مهمی داشته باشند. در این صورت، ممکن است بخش خصوصی بتواند پوشش تکمیلی درآمد از دست رفته دولتی را عرضه کند. همچنین کارفرمایان میتوانند بیمة دستمزد را به عنوان بخشی از مزایا به مانند بیمة ازکار افتادگی و درمانی به کارکنان ارائه کنند.

پروفسور رابرت جی شیلر[96] (استاد استرلینگ[97] اقتصاد در دانشگاه ییل) در کتاب ریسک در قرن بیست و یکم، چاپ سال 2004 ، شکل توسعه یافتهای از بیمة دستمزد را با عنوان « بیمة معیشت » پیشنهاد داده است. برخلاف تأمین موقت بخشی از دستمزد، بیمة معیشت پوشش ریسکهای بلند مدت اقتصادی را که متوجه حقوق و دستمزد به تناسب هر شغل و گروه شغلی میشود را در نظر میگیرد. شیلر معتقد است که بیمه نامه های بخش خصوصی باید تمامِ خطرهای عمده معیشتی افراد و خانوادهها را پوشش دهد. در این صورت، بیمة معیشت را میتوان برای مدیریت ریسک ضروری دانست و باید در قلمرو بخش خصوصی به جای دولت قرار گیرد.

پیشنهاد بیمة معیشت شیلر با بیمهنامههای موجود مانند بیمة از کارافتادگی یا بیمة زندگی متفاوت است، از این نظر که خسارتهای وارد به معیشت را به هر علت پوشش میدهد نه فقط فهرستی از بلایای نام برده شده[معین].

در بازار کنونیِ بیمه، خطرهایی که معمولاً ناگهانی و فاجعه بار باشند تحت پوشش قرار میگیرند. در حالیکه در بیمة معیشت، منظور بیمه عبارت از محافظت از برخی از مهمترین دارایی های تحت مالکیت تقریباً هر کارگری است [یعنی] توان تحصیل درآمد افراد که به آهستگی طی سالها یا دههها تحلیل میرود .

در بیمه نامه های مرسوم معمولاً دارنده بیمه می تواند در هر زمان آن را فسخ و پرداخت حق بیمه را متوقف کند. چنین بیمهنامههایی منعکس کننده این واقعیت است که خطرهای بیمه شده معمولاً ماهیت ناگهانی و فاجعه بار دارند، مانند آتش سوزی یا مرگ زودرس. «اما این نوع بیمهنامه برای زیانهایی که آثار آنها به تدریج و به طور تجمعی آشکار میشود کار ساز نیست مانند تحلیل رفتن جبران خدمات مربوط به یک شغل خاص » (شیلر 2004). با این اوصاف، بیمة معیشت، باید برای دوره های طولانیتر مثلاً با الزام به تأدیه پیش پرداخت طراحی شود.

مانند اکثر راهکارهای بیمهای مبتنی بر بازار، بیمهگرانِ بیمة معیشت نیز باید رویه مؤثری برای جلوگیری از خطر رفتارِ غیرشرافتمندانه را در پیش بگیرند. مهمتر از همه، بیمه نامه های معیشت باید « برای بیمه کردن افراد در مقابل خطرهایی که شاخص گروهی دارند و فرد دخالتی در ایجاد آنها ندارد، و در نتیجه هیچ گونه خطرِ رفتار غیرشرافتمندانه فردی هم وجود نخواهد داشت، طراحی شوند » (شیلر 2004). به عنوان مثال ، هر شخصی میتواند بیمه را در برابر تحلیل رفتن درآمدی که هم ردههای شغلی، تحصیلی یا پست سازمانی او نیز متحمل میشوند؛ خریداری کند. در صورت بروز چنین وضعیتی، تا زمانی که شاخص پایین بیاید، جریان جبران درآمد ادامه خواهد یافت. علاوه بر این ، برای جلوگیری از خطرِ رفتار ناپسند، فقط بخشی از افت درآمد بیمه شدگان جبران میشود تا انگیزه تلاش سخت برای کار کردن حفظ شود.

بیمة معیشت مزیت عمده دیگری به همراه دارد. از آنجا که حق بیمة آن از بازار بیمه تبعیت میکند، میتواند آثاری هم داشته باشد مثلاً اگر حق بیمه در مشاغلی بالا باشد و بازار آن را تحمیل فشار بر دستمزد به حساب آورد؛ یا اینکه آثاری داشته باشد که موجب شود کارگران انگیزه پیدا کنند قبل از آنکه شغل یا درآمدشان را از دست بدهند چارهای بیاندیشند.

خلاصه اینکه، بیمة معیشت طرحی است که ارزش آن را دارد که با هدف درگیرکردن بیمه برای جلوگیری از خطر تحلیل رفتن ساختاری درآمدِ گروه های مختلف شغلی مورد مطالعه قرار گیرد.

6-4. بیمه فراگیر

از آنجاکه راهکارهای بیمه که در بخشهای قبلی بررسی گردید در اساس پاسخگوی نیازهای طبقه متوسط هستند، اما اَشکال جدید و مختلفی از بیمه ایجاد شده است که در دسترس اقشاری قرار گرفته است که به آنها خدمتی نشده یا کم خدمت شده است، یا آسیب پذیرند یا درآمد کمی دارند، به ویژه در بازارهای در حال توسعه و نوظهور. محصولاتی که به عنوان « بیمه فراگیر» شناخته میشوند و از بیمة خُرد برای فقیرترین اقشار گرفته تا محصولات و خدمات جدید برای کسانی که در آستانه ورود به طبقه متوسط هستند و خدمتی از بیمة مرسوم دریافت نکردهاند را شامل میشود[98].

بیمة خُرد[99] مفهومی است که به نسبت خوب گسترش یافته است و محصولات تجمیع ریسکی را عرضه میکند که برای افراد و خانوارهای کم درآمد (به لحاظ قیمت، پوشش، توزیع و بازاریابی) طراحی شده اند، تا با برخی از موضوعات تاب آوری سطح خُرد که در بخش 3 این گزارش بحث شده است؛ مقابله کنند. این نوع بیمه، به طور خاص برای افرادی مناسب است که به طورکل نه تنها جریان اصلی بیمة بازرگانی، بلکه برنامههای بیمه اجتماعی که کارمندان رسمی را تحت پوشش قرار میدهد، آنها را نادیده گرفته است[100] .

خانوارهای کم درآمد به ویژه در معرض آسیب ناشی از خطرها و شوکهای اقتصادی هستند. بیمة خُرد با کمک به آن خانوارها برای اداره ریسک، میتواند سهم عمدهای در تاب آوری کشورهای در حال توسعه داشته باشد. این واقعیت از آنچا سرچشمه میگیرد که حتی در کشورهای کم درآمد و در میان جمعیتهای کم درآمد، صندوق ریسک و بیمة غیر رسمی مفاهیم کاملا جدیدی نیستند. برنامههای غیر رسمی تقسیم ریسک برای نسل ها وجود داشته است ،حتی در مناطق تقریباً دور از دسترس روستایی.

پوششهای اصلی بیمة خرد: بیماری، حوادث، ازکار افتادگی، فوت، آموزش کودکان، زیان دارایی، ریسک وام ، ریسک محصول و ریسک دام را شامل میشود[101]. ریسک تغییرات اقلیمی که در برخی از پوششهای اصلی به شدت برجسته شده است، موجب توسعه محصولات اختصاصی بیمة ریسک تغییرات اقلیمی شده است[102].

اخیراً ، بیمة خُرد بیشتر به عنوان بیمة فراگیر برای همه کسانی که محروم از خدمات بیمة سنتی هستند از جمله طبقه متوسط به پایین گسترش یافته است علی رغم اینکه همچنان پذیرای جمعیتهای آسیب پذیر و کم درآمد نیز هست[103]. اعتقاد بر این است که بازار در آستانة تعادل[104] جدید و بیشتر بیمة فراگیر است،که کانالهای برخط و تلفن همراه که هزینه توزیع و تصفیه خسارتها را کاهش می دهد، آن را راهبری خواهد کرد (انجمن ژنو 2016).

جدول 2 ضریب نفوذ بیمة خرد را بر اساس منطقه و نوع خطر به طور خلاصه نشان میدهد. آمریکای لاتین منطقه ای با بالاترین سطح پوشش است. در مقیاس جهانی، تخمین زده میشود که 400 میلیون نفر تحت پوشش بیمة خرد قرار دارند[105].

پیشنهاد ها

در اکثر اقتصادهای پیشرفته ، برنامههای بیمه اجتماعی و پوششها برای کاهش نابرابری اجتماعی در حال اجرا هستند. به دلایلی که در ادامه به آنها اشاره میشود، راهکارهای بیمه خصوصی میتوانند به طور بالقوه در آینده نقش مهمتری در تکمیل برنامههای بخش دولتی داشته باشند. این چشم انداز نه تنها فرصت های تجاری را به همراه دارد بلکه تأثیر صنعت بیمه در تثبیت رشد اقتصادی، خنثی سازی بحران های مالی و جلوگیری از ناآرامی های اجتماعی و خشونت سیاسی برجسته میکند.

برای بیمهگران ، استفاده از این پتانسیل کار پیچیدهای است: از یک سو مستلزم آن است که به بازارهای موجود به روشی دیگر (به عنوان مثال با پذیرش ریسک دراز عمری که تا کنون تحت پوشش برنامههای بازنشستگی دولتی است) وارد شود و از دیگر سوی، با چالش برای ایجاد بازارهای کاملاً جدید روبرو است، به عنوان مثال در مورد صدها میلیون کارگران غیررسمی خدمت رسانی نشده در کشورهای در حال توسعه. ضرورت دارد که سیاستگذاران و نهادهای نظارتی، برای این چالش دوگانه روشها و پاسخهای از قبل تعیین شده و سنجیده شدهای را تدارک ببینند.

توجه به اقدامات زیر برای بیمهگران ارزشمند است:

• برای بررسی روشهای پوشش مکمل فعالانه با بخش دولتی همکاری کنند:

موج حاصل از بدهی دولت پس از کووید-19، تنگناهای قبلی موجود در نظامهای تأمین اجتماعی را تشدید میکند چون انتظارات شهروندان از بخش دولتی و همچنین آگاهی آنها از ارزش زندگی، سلامتی و پشتیبانی از درآمد در نتیجه بحران کووید-19 افزایش مییابد. این موضوع زمینه مناسبی برای بیمهگران ایجاد میکند که اشکال جدید همکاری و مشارکت با بخش دولتی را پیشنهاد دهند.

• سرعت بخشیدن به تلاش برای نوآوری در محصول:

به منظور خدمت رسانی بهتر به مشتریان که به ویژه در برابر شوکهای نامطلوب اقتصادی آسیب پذیر هستند، بیمهگران دوراندیش باید کارهایی بیش از عرضه محصولات سنتی انجام دهند. پاسخ های نوآورانه شامل ، به عنوان مثال ، بيمهنامههای پارامتریک که با تغییرات یک شاخص به جریان میافتد و حداکثر شفافیت را در پرداخت به بیمهگذار فراهم می کند.

- به کار گرفتن فناوری برای موضوعات بیمة فراگیر ، از جمله در مورد کارگران غیررسمی:

فناوری میتواند در ترویج تقاضا، مقرون به صرفه بودن و در دسترس بودن محصولات بیمهای بسیار مؤثر باشد. روشهای مبتنی بر فناوری همچنین می توانند بر یکی از مهمترین موضوعات مربوط به بسیاری از مشتریان کم درآمد غلبه کنند: عدم اعتماد به نهادهای موجود.

• ترویج سواد مالی و بیمهای را با هدف كاهش نابرابری

نتایج مطالعات تجربی مختلف تأثیر سواد مالی برای کمک به افراد فقیر در بهبود رفاه اقتصادی خود ، تقویت تاب آوری و کاهش فقر را نشان میدهد[106]. به ویژه در کشورهای کم درآمد ، بنا کردن سواد مالی پیش نیاز ایجاد بازارهای جدید بیمه است.

سیاست گذاران و دستگاههای نظارت باید توصیه های زیر را در نظر بگیرند:

• در اقتصادهای پیشرفته – به کار گرفتن مکانیسم های انتقال و تجمیع ریسک در بخش خصوصی برای کاهش فشار فزاینده بر برنامههای تأمین اجتماعی دولتی:

همچنین با توجه به کووید-19، دولتها باید فعالانه به بیمهها و انجمنهای آنها برای بررسی بیشتر تلاشهای مشترک در جهت ارتقا پایداری برنامههای پشتیبانی نزدیک شوند. چنین تلاشهایی باید بر اساس اعتماد و قانون مداری (اطمینان به قرارداد) باشد.

- در اقتصادهای در حال توسعه – کاهش فاصله امنیت اجتماعی از طریق بیمه خصوصی:

درجه بالایی از غیررسمی بودن بازارکار و تنگناهای مالی در بسیاری از کشورهای کم درآمد محدودیتهای ساختاری را در بودجه و اجرای برنامههای دولتی ایجاد میکند. راهاندازی انتقالِ ریسک از طریق بخش خصوصی میتواند به گسترش دسترسی به برنامههای پشتیبانی کمک کند.

• [تدوین] سیاست ها و مقررات مربوط به کمکهای مالی:

متعهد شدن مقامات نظارتی به انجام کمکهای مالی ، به عنوان مثال اشاعه در دسترس بودن ، مقرون به صرفه بودن و برابری فرصتها برای دسترسی به خدمات مالی مانند بیمه. برای چنین تعهداتی ضروری است مشوقهای نظارتی معناداری برای تقویت رشد بیمه فراگیر برقرار شود.

[1] THE ROLE OF INSURANCE IN MITIGATING SOCIAL INEQUALITY

[2] INSURANCE FOR A BETTER WORLD

[3] Lee et al.(2017)

[4] Wage insurance

[5] Livelihood insurance

جنبش اعتراضی علیه نابرابری اقتصادی که در وال استریت نیویورک اتفاق افتاد.Occupy [6]

[7] – به عنوان مثال Auten and Splinter (2018) نتیجه گیری می کنند که این موضوع کاملاً مغایر خرد متعارف است. آنها دریافتند که پس از تعدیل مالیات و باز توزیع درآمد و ثروت [به صورت کمکهای نقدی بلاعوض]، از دهه 1960 ، سهم درآمدِ بالای یک درصدِ آمریکائیان بندرت تغییر کرده است.

-[8]شاخص جینی یا ضریب جینی ، اندازه گیری آماری توزیع است که آمارگر ایتالیایی بنام کورادو جینی در سال 1912 آن را تهیه کرده است دامنه آن از صفر تا یک است و صفر نشان دهنده برابری کامل و عدد یک نشان دهنده نابرابری کامل است. شاخص جینی را می توان با استفاده از منحنی لورنز به صورت گرافیکی نمایش داد، که در آن توزیع درآمد یا ثروت را با صدک جمعیت بر اساس درآمد در محور افقی و درآمد تجمعی را در محور عمودی ترسیم میکند. ضریب جینی است مساوی است با سطح زیر خط برابری کامل، یعنی نیم (5/0) منهای مساحت زیر منحنی لورنز ،تقسیم بر مساحت زیر خط برابری کامل.

– [9] در نمودار ضرایب جینی ، براساس داده های در دسترس حاصل از مطالعه مصرف و درآمد [پس از کسر مالیات و تأمین اجتماعی که فقط برای یک بار مصرف] خانوارها، یا ترکیبی از این دو، نشان داده شده است.

[10] در بسیاری از بازارهای با رشد بالا ، افزایش نابرابری با افزایش عمومی رفاه برای همه شهروندان همراه است. به عنوان مثال چین شاهد بزرگترین موفقیت در کاهش فقر بوده است (نگاه کنید به صندوق بین المللی پول 2018).

[11] – Hasell 2018

[12] – David and Shorrocks (2018)

Alvaredo et al.2018 [13]محاسبات شکل 2 براساس مالیات اجرایی همگن اخیر و داده های حساب های ملی است که برای تعدادی از کشورها در پایگاه داده نابرابری جهانی (www.WID.world) تولید شده است و موضوع کم اظهاری و عدم پاسخگویی به داده های نظرسنجی از خانوار صرف نظر شده است.

[14] Egalitaraianism

[15] Zucman

[16] Dabla – Norris 2015

[17] Anderson

[18] Bourguignon 2015; Autor 2018

[19] Calderon and Chong

[20] Sticky floors

[21] Okun

[22] Benhabib

[23] Forbes

[24] Stiglitz

[25] Ostry

[26] Cingan

[27]Rajan 2010 ؛ Kumhof et al.2015؛ Stockhammer 2015).)

[28] Bardhan

[29] Claessens and Peroti 2007

[30] Enz 2000

[31] The Harvard Gazette 2016

[32] Dickman et al. (2017)

[33] Affordable Care Act

[34] Ko et al. 2020

[35] The Economist 2020; ONS 2020

[36] Alvarez et al. (2017)

[37] Standardized World Income Inequality Database

[38] World Health Survey

[39] Hallegatte et al. 2016

[40] United Nation International Strategy for Disaster Reduction (UNISDR 2015) و نگاه کنید به بخش 4.6 در مورد تأثیر بیمة خرد در کاهش و پیشگیری از فقر

[41] بر اساس طبقه بندی اخیر بانک جهانی ، کشورهای کم درآمد با تولید ناخالص داخلی سرانه تقریباً کمتر از 1000 دلار کشورهای با درآمد متوسط به پایین بین 1000 دلار تا4000 دلار ، کشورهای با درآمد متوسط و متوسط به بالا بین 4000 تا 12000 دلار و کشورهای پردرآمد بالای 12000 دلار؛ را نشان می دهند.

[42] Beck et al. 2007; Bonfiglioni 2012

[43] Pestieau 1995

[44] Stiglitz 1983

[45] The Geneva Association 2019

[46] Moral hazard

[47] Pauly 1974

[48] Adverse selection- انتخاب نامساعد

[49] Arrow 1963

[50] Stiglitz 1983

[51] World Bank 2010

[52] Public Private Partnership (PPP)

[53] Khan et al.

[54] Lee et al.

[55] مطالعه اولیه این مربوط به 50 کشور بود ، اما به دلیل ناپیوستگی یا کمبود دادههای سالانه فقط 13 کشور انتخاب شدند شامل آرژانتین ، برزیل ، کانادا ، شیلی ، کلمبیا ، دانمارک ، فنلاند ، آلمان ، نروژ ، سوئد ، انگلستان ، ایالات متحده و ونزوئلا.

[56]درمور مرگ و ناتوانی زودرس که مخربترین خطر برای درآمد خانوار است طیف گسترده ای از راه کارهای بیمهای وجود دارد، از دست دادن شغل که به عنوان یک ریسک مطرح است از اهمیت فزایندهای برخوردار است، اما همانطور که در بند 5 بخش 4توضیح داده میشود، راه کارهای بیمهای در این خصوص هنوز در مراحل ابتدایی است.

[57] Non-Communicable Diseases

[58] ANED 2019(https://www.disability-europ.net/)

[59] International Labour Organization 2017; Zurich 2015

[60]Organization for Economic Co-operation and Developmrnt(OECD) Social Expenditure Database

[61] Zurich 2015

[62] ABI 2014-Welfare reform for the 21st century – The roleof income protection insurance.

[63] Bernheim et al. (2003a)

[64] Cordon et al. (2008)

[65] (LIMRA2019) برای تجزیه و تحلیل عمیق تجربی و نظری از دلایل اصلی استفاده کم از بیمه عمر به انجمن ژنو (2020) مراجعه کنید.

[66] به عنوان تفاوت بین مقدار مورد نیاز برای جایگزینی درآمد آینده خانوار در صورت فوت یک / بزرگ تعریف شده استنان آور خانواده و منابع موجود برای بازپرداخت بدهی های معوقه و حفظ سطح زندگی اعضای باقیمانده خانواده در چنین سناریویی.

[67] Swiss Re 2018

[68]برای برخی از الگوهای رفتاری که پایه نرخ پایین مصرف است ، به انجمن ژنو (2020) مراجعه کنید

[69] Life Insurance Marketing and Research Association (LIMRA)انجمن بازاریابی و تحقیقات بیمه زندگی

[70] LIMRA 2019

[71] Weaver

[72] International Labour Organization (ILO) 2012

[73] Anand and Wittenburg (2017)

[74] Disposable income [ اصطلاحی است اقتصادی و منظور مقدار عایدی است که پس از پرداخت مالیات شخصی و دیگر پرداختها به دولت برای شخص باقی میماند. فرهنگ علوم اقتصادی – دکتر منوچهر فرهنگ . م]

[75] Younger old [یادم آمد پسرم در دوران دبستان میگفت چرا به افرادی که بعد از میانسالی وارد دوران پیری میشوند، «نو پیر» نمیگویند چون: نوزاد، کودک، نوجوان، جوان، میانسال و پیر را داریم ، چه اشکالی دارد «نو پیر» هم داشته باشیم؛ در این ترجمه به کارم آمد. سپاس از او. مترجم ]

[76] Longevity

[77]Munnell et al. 2019

[78] The Geneva Association 2020

[79] Deferred income annuities

[80] Defined Contribution(DC)

[81] Baily and Harris 2019; Munnell et al. 2019

[82] Defined Benefit(BC)یارمندی معین

[83] (see Panis and Brien (2015) and The Geneva Association (2020) for some of the main reasons)

[84] Scott et al. (2020)

[85] Munnell et al. 2019

[86] Yogo (2009)

[87] Sharing Economy

[88] Frey and Osborne (2013)

[89]see Peugny (2019) for a European perspective

[90]McKinsey (2017)

[91] این گزارش به چالش پوششهایی که در اقتصادهای درحال ظهور برای کارگران پیمانی ارائه میشود نمیپردازد: کارگران پیمانی اغلب از یارمندی مرسوم کارفرمایان بی بهره اند و فرض میشود که خطری شخصی است که معمولاً در بازارهای سنتی کار هم نادیده گرفته میشود. با دسترسی اندک به یارمندی سنتی کارکنان مانند پوشش در صورت ازکار افتادگی، جبران خسارت کارگران یا حقوق بازنشستگی و اغلب بدون داشتن هرگونه بیمه ای برای پوشش مسئولیت دعاوی مربوط به فعالیت های آنها ، کارگران پیمانی به ویژه بسیار در معرض از دست دادن درآمد و در بدترین حالت، خطر فقر آنها را تهدید میکند. بحران کووید-19 باعث افزایش توجه به چنین خلاء پوششی شده است. انجمن ژنو گزارشی در مورد این مسأله پیچیده در سال 2021 منتشر خواهد کرد.

[92] LaLonde (2007)

[93] Wage insurance

[94] Moral Hazard

[95] Adverse selection

[96] Robert J. Shiller (Sterling Professor of Economics at Yale

[97] استرلینگ بالاترین رتبه استادی در دانشگاه ییل(Yale) است. مترجم

[98] IIF 2018-Inclusive Insurance: Closing the Protection Gap for Emerging Customers

[99] Microinsurance

[100] International Labour Organization(ILO) 2012-سازمان بین المللی کار

[101] Milliman 2020

[102] IIF 2016; Allianz 2016).

[103] IIF 2018

[104] Equilibrium [از جنبه اقتصادی منظور متعادل بودن عرضه و تقاضا و تثبیت شدن قیمتها است. مترجم]

[105] Microinsurance Network 2019

[106] ADBI انستیتوی بانک توسعه آسیایی Asian Development Bank Institute

دیدگاهها